Por Bruno Andrade

O mundo dos investimentos vive uma verdadeira gangorra na relação entre renda fixa e renda variável. Com juros baixos, a renda fixa (CDBs e títulos públicos, como o Tesouro Direto) deixa de ser atrativa e os investidores migram para a renda variável (bolsa de valores).

Uma prova disso foi vista quando a Selic ficou na casa dos 2% ao ano. Naquela época, o Ibovespa subiu 28% entre agosto de 2020 e junho de 2021, quando o índice disparou de 102,1 mil pontos para para 130,7 mil pontos.

No entanto, o inverso também é verdadeiro. Logo na sequência, com o arrefecimento da pandemia, a Selic saiu da casa dos 2% e foi para 13,75% ao ano, mantendo-se nesse patamar por um ano inteiro. Nesse período, o Ibovespa saiu dos 130 mil pontos, chegou aos 115 mil pontos com a Selic a 13,75% e no começo de 2023 ficou na casa dos 98 mil pontos.

Sendo assim, o principal índice da Bolsa entregou uma perda de 24,6%, enquanto os investimentos da renda fixa apresentaram um ganho superior a 10% ao ano.

Agora, o mercado volta para o ciclo de queda de juros. Na última quarta-feira (20), o Comitê de Política Monetária do Banco Central (Copom) cortou a Selic em 0,5 ponto percentual e deixou a taxa em 12,75% ao ano. O comitê também disse que provavelmente deve fazer outros novos dois cortes de 0,5 ponto percentual.

Para Henrique Aguiar, Head da Nova Futura Private, esse é um bom período para o investidor fazer uma transição na sua carteira, que é sair da renda fixa e caminhar para investimento em Bolsa. “O momento é oportuno, pois o cliente pode se antecipar em relação à alta dos investimentos na renda variável”, diz Aguiar.

A companheira de casa de Aguiar, Érica Santos, coordenadora comercial da Nova Futura Private, comenta que essa transição deve ser feita na velocidade correta. “Não pode ser muito devagar para não perder o movimento de alta, mas não pode ser muito rápido para o investidor não se assustar, pois a volatilidade deve continuar no mercado”, explica Santos.

A transição, portanto, deve ser feita. Todavia, uma dúvida paira sobre a mente do investidor. Onde colocar o dinheiro? Para Samuel Ferrarezi, estrategista de Investimentos do Santander, o ideal é sempre respeitar o perfil do cliente e aportar de forma consciente.

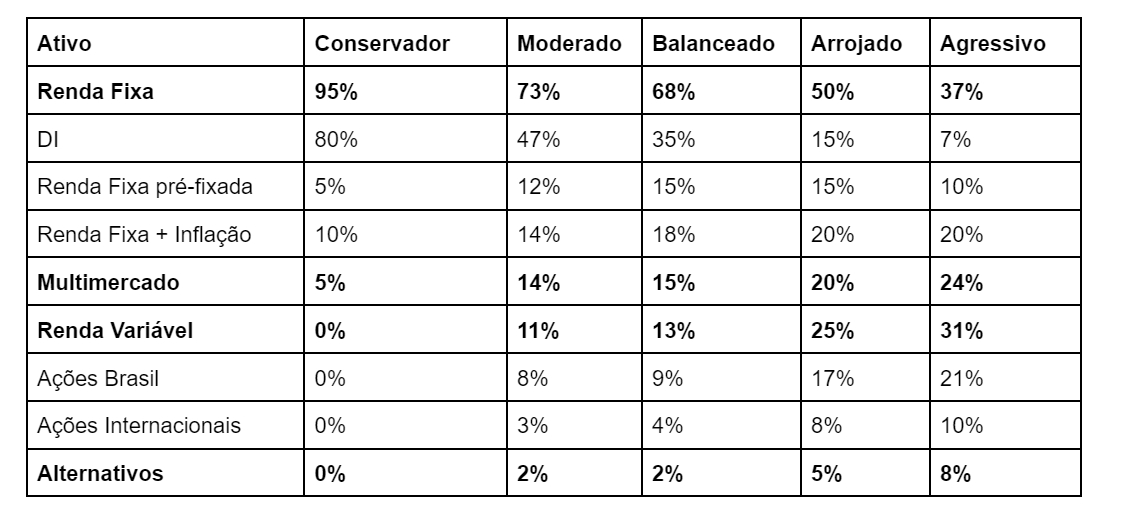

“Quanto menos agressivo e mais conservador for a pessoa, maior é o percentual de investimentos atrelados às taxas do CDI”, diz Ferrarezi. O Santander recomenda para o investidor conservador aportar 80% dos seus investimentos em itens atrelados ao CDI.

“A gente costuma olhar para essa modalidade como o caixa da carteira. Para a gente recomendar o investidor a manter o seu dinheiro nessa modalidade é porque os demais ativos da renda fixa não estão tão atrativos”, comenta Ferrarezi.

O especialista do Santander diz que os ativos pré-fixados da renda fixa e os atrelados à inflação já estão com o corte de juros precificados.

“Os CDBs pré fixados já estão trabalhando com o rendimento médio da Selic menor nos próximos meses. O mercado já calcula o valor que ela vai render no acumulado dos próximos 12 meses. No entanto, esses cortes ainda devem acontecer”, detalha Ferrarezi.

Ou seja, na visão do estrategista do Santander, os títulos pré-fixados são menos atrativos porque as estimativas de corte da Selic do mercado podem ser incertas.

Isso aconteceu nessa última semana. O Copom frustrou as expectativas do mercado após a equipe do BC deixar claro que as próximas duas reuniões terão apenas cortes de 0,50 ponto percentual na Selic. O motivo foi que os investidores tinham esperanças de um corte de 0,75 ponto percentual na reunião de dezembro.

Seguindo a linha de raciocínio de Ferrarezi, o investidor que comprou um título pré-fixado antes da decisão entrou com uma remuneração 0,25 ponto percentual menor em juros do que quem investiu após o comunicado do Copom. Por isso, o Santander sugere que o investidor aporte mais nos juros pós-fixados. “O CDI vai ser praticamente o que for a Selic”, afirma Ferrarezi.

Mesmo com a queda da Selic tida como garantida, o Santander recomenda a quase todos os perfis de investidores ter pelo menos 50% dos investimentos em renda-fixa (Conservador, Moderado, Balanceado e Arrojado).

Somente o perfil agressivo tem os investimentos mais pulverizados. O banco recomenda para o investidor mais corajoso o aporte de 37% em renda-fixa, 24% em multimercados, 31% em renda variável e 8% em investimentos alternativos, como os criptoativos.

Por isso, o investidor deve saber qual é o seu perfil e montar a carteira de forma correta. A transição da renda fixa para a renda variável deve ser feita de forma gradual e sem mudanças abruptas, pois, segundo a equipe da Nova Futura, a renda variável tende a decolar de vez quando a Selic estiver abaixo de dois dígitos.

“O investidor sempre está buscando o marco de 1% ao mês. Ou seja, quando a Selic ficar abaixo desse patamar de rendimento, o comum é o investidor optar pela renda variável”, explica Érica Santos.

Esse patamar de Selic deve ser registrado no final do próximo ano. Segundo o Boletim Focus desta segunda-feira (25), a Selic deve encerrar 2023 em 11,75% e 2024 em 9% ao ano. Ou seja, seguindo a visão dos analistas, a transição deve ser feita ao longo dos próximos 12 meses e de forma gradual. Por enquanto, a renda fixa continua muito mais atrativa.

Recomendação de alocação do Santander: