Neste texto, falarei sobre os derivativos tipo Swaps, os quais podem servir para empresas realizarem proteção de suas operações da variação cambial, mudanças nas taxas de juros, preços de commodities etc. Para um melhor entendimento, o artigo está dividido nos tópicos abaixo:

- Trocas de fluxos de caixa: o que são os Swaps?

- Swaps no mercado brasileiro: negociação e regulação

- Exemplo de hedge utilizando contrato de Swap

- Contabilização dos Swaps

Boa leitura!

O que são os Swaps?

Os Swaps são instrumentos financeiros derivativos que permitem a troca de fluxos de caixa em relação a índices pré-determinados. Em outras palavras, as partes acordam em trocar fluxos de caixa futuros no decorrer de um período pré acordado em contrato. Assim, ao final do contrato (data de liquidação), existe a compensação financeira entre as partes. Os Swaps necessitam de ajustes às necessidades das partes interessadas. Nesse sentido, são negociados no mercado de balcão (fora da padronização dos produtos de bolsa), onde os participantes comunicam-se através de corretores intermediários.

Características operacionais e nomenclaturas

Para entender esse tipo de operação, precisamos ter em mente as seguintes nomenclaturas:

- Ponta ativa – valor “a receber” ao final do contrato. Quem está nesta ponta, assume a posição comprada

- Ponta passiva – valor “a pagar” ao final do contrato. Quem está nesta ponta, assume a posição vendida

- Nocional – é o valor de referência do contrato. Ou seja, é em relação a este valor que as taxas pré e pós fixadas serão aplicadas para encontrarmos os saldos das pontas ativas e passivas, ocorrendo então a liquidação financeira ao contrato. Não há desembolso deste valor, como o próprio nome diz, é apenas um valor de referência

- Liquidação do Swap – é realizada a partir do diferencial entre as pontas ativa e passiva (diferencial de taxas), sendo paga na data de vencimento do contrato

Como funciona a regulamentação dos Swaps?

No Brasil, os contratos de Swap são regulamentados pela resolução de Nº 2688 do conselho monetário nacional. A referida resolução estabelece os parâmetros que devem ser observados para a realização de operações de Swap no Brasil que vão desde a caracterização dessas operações, como o registro na B3.

Exemplo de operações de Hedge com Swaps

Para facilitar o entendimento, vamos utilizar um exemplo de como as empresas podem utilizar o Swap para fins de proteção. Vamos assumir que uma empresa brasileira realiza um empréstimo em dólar no valor de US$ 2.500 em 01/01/20×0 para liquidação em uma única parcela em dois meses. Na data de captação, o dólar estava cotado a R$ 4,00, ou seja, o valor do passivo assumido pela empresa na data de captação foi de R$ 10.000.

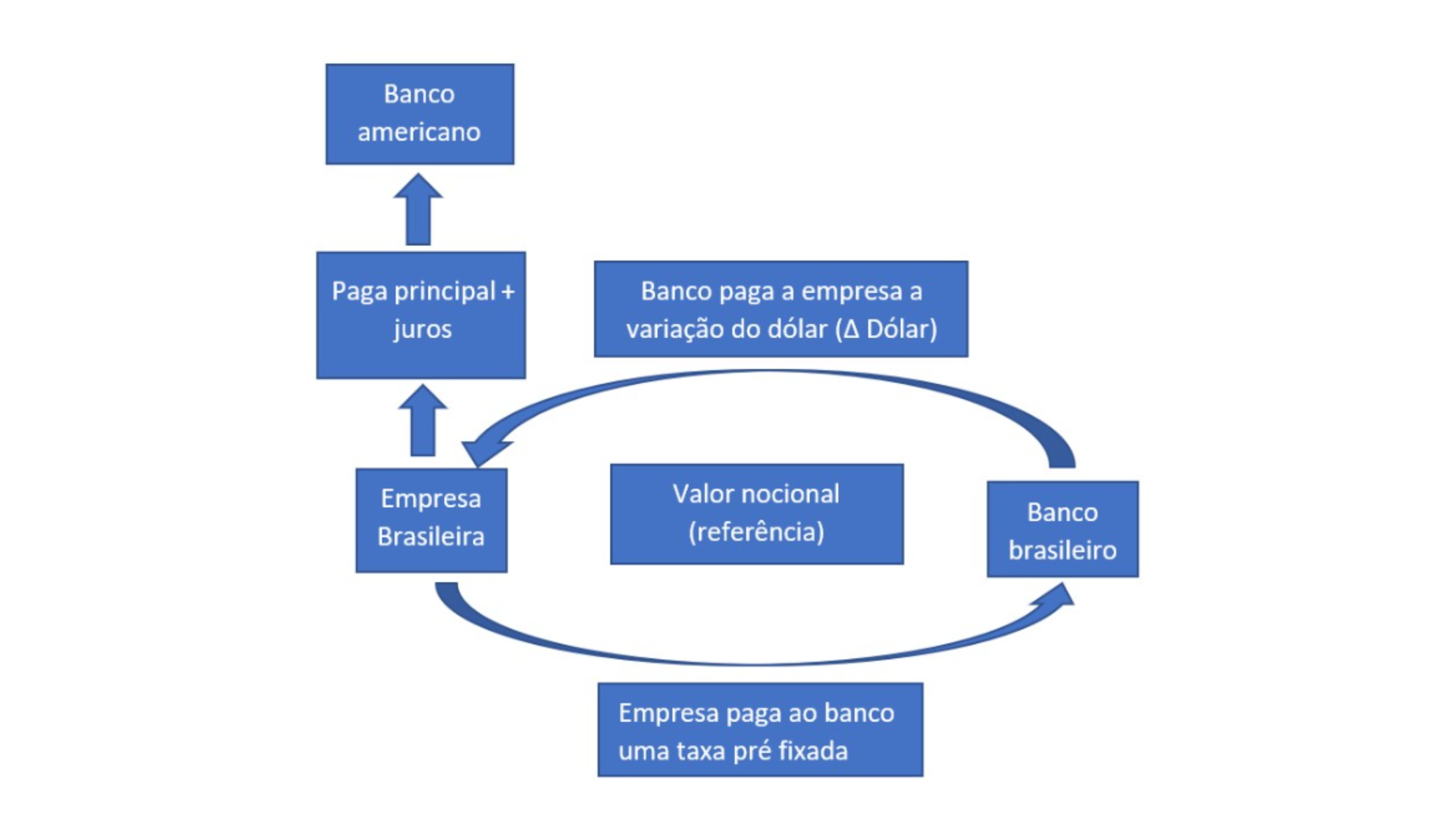

Visando a proteção das oscilações da moeda (aumento no dólar também aumentará o valor da dívida), a empresa entra em um contrato de Swap com um banco brasileiro, com as seguintes características:

- Variação do dólar no período: 2%

- Ponta ativa Empresa: Variação do Dólar (ΔDólar) + 10%

- Ponta passiva Empresa: 15% a.a.

- Duração do contrato em anos: 0,17 (60/360)

- Dias úteis (DU): 42

Na prática, a empresa trocou a dívida em dólar por uma dívida em reais, pois receberá do banco brasileiro as variações da moeda estrangeira, seguindo o esquema abaixo:

Nesse sentido, é preciso lembrar que o contrato de Swap é feito em paralelo ao empréstimo contratado com o banco americano, visando justamente atenuar o efeito da variação cambial, visto que a empresa tem a posição ativa em dólar. Dessa forma, o valor nocional contrato de Swap é feito no mesmo valor do empréstimo, ou seja R$ 10.000.

Fechamento da operação

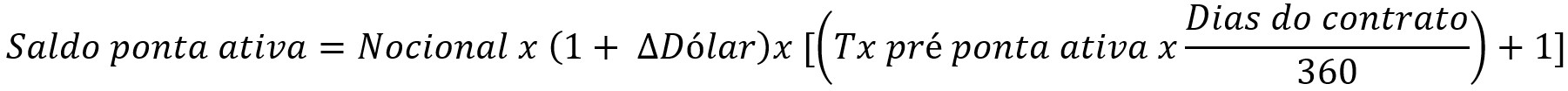

Considerando os detalhes desta operação específica, podemos mensurar os saldos das pontas ativa e passiva da seguinte forma:

Substituindo com os dados do exemplo:

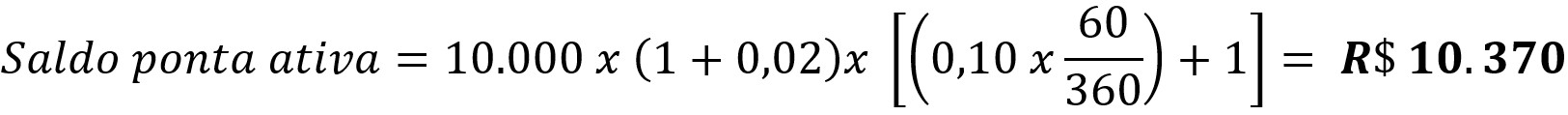

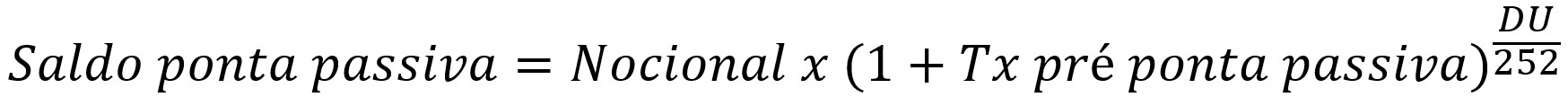

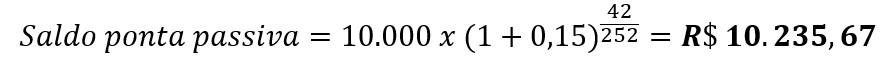

Agora, vamos mensurar o saldo da ponta passiva:

Substituindo com os dados do exemplo:

Diferencial entre ponta ativa e passiva (R$ 10.370 – R$ 10.235,67 = R$ 134,33)

Nesse sentido, na data de vencimento do Swap, ocorrerá a liquidação financeira entre a ponta ativa e passiva. Em nosso exemplo, a empresa receberá o valor de R$ 134,33 do banco. Por outro lado, como o dólar aumentou 2% no período de nosso exemplo, a dívida passou de R$ 10.000 para R$ 10.200, ou seja, um aumento de R$ 200. Por último, olhando para o lado da operação, o Swap atenuou o impacto de R$ 200 referente a variação do dólar, visto que foram recebidos R$ 134,33.

Swaps na prática

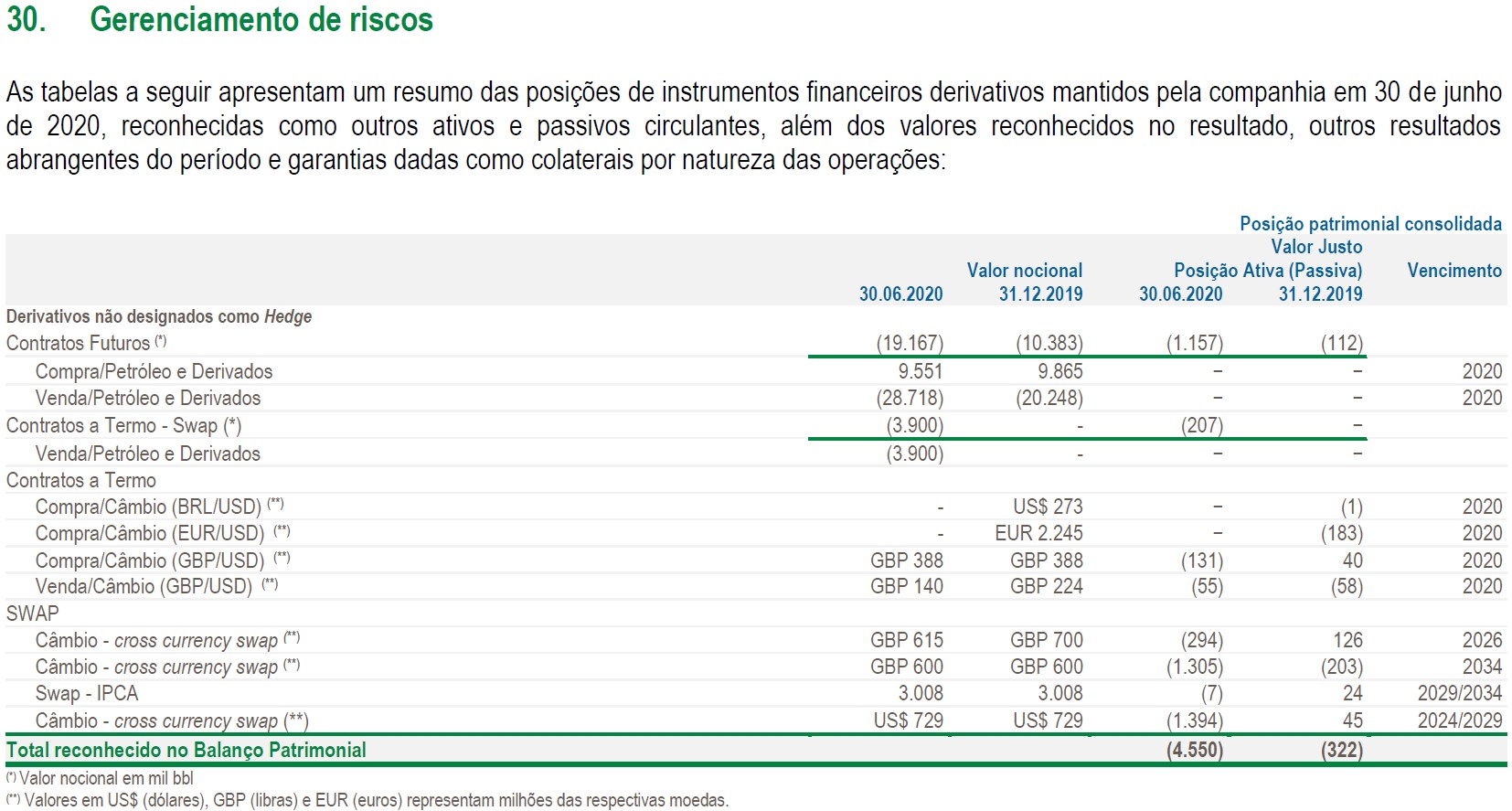

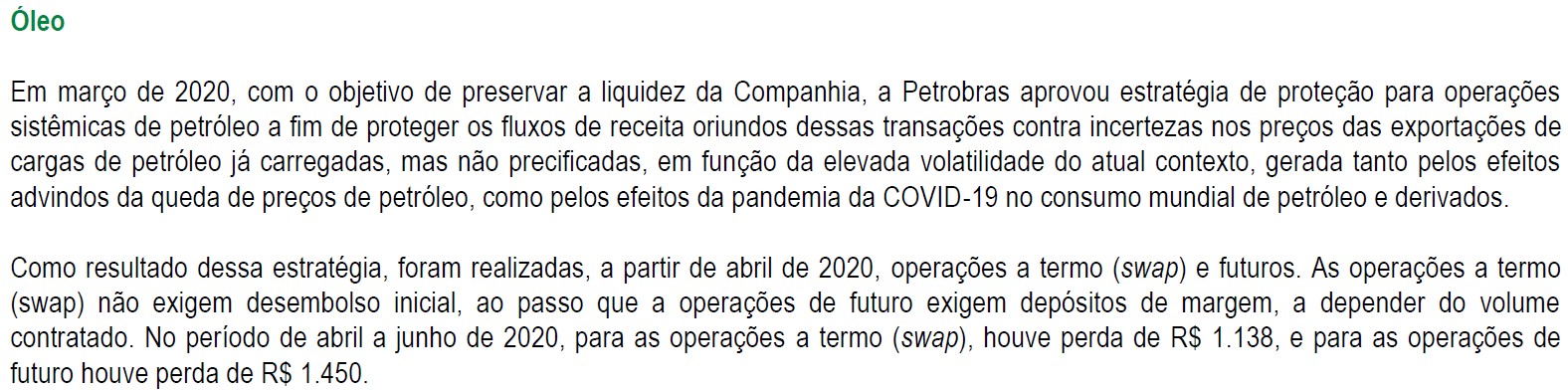

Nas notas explicativas da Petrobras, podemos verificar que a companhia utiliza contratos de Swap para gerenciamento de riscos. Segundo a companhia, tais operações com derivativos visam atenuar a exposição ao risco cambial.

Contabilização dos Swaps

Assim, quanto a contabilização, em nosso exemplo, o valor de R$ 135 representa um ativo financeiro para a entidade que fechou o contrato com o banco, visto que a entidade possui um valor a receber da instituição financeira. Por outro lado, se no Swap houver saldo a pagar, a entidade possui então um passivo financeiro para com a instituição financeira.

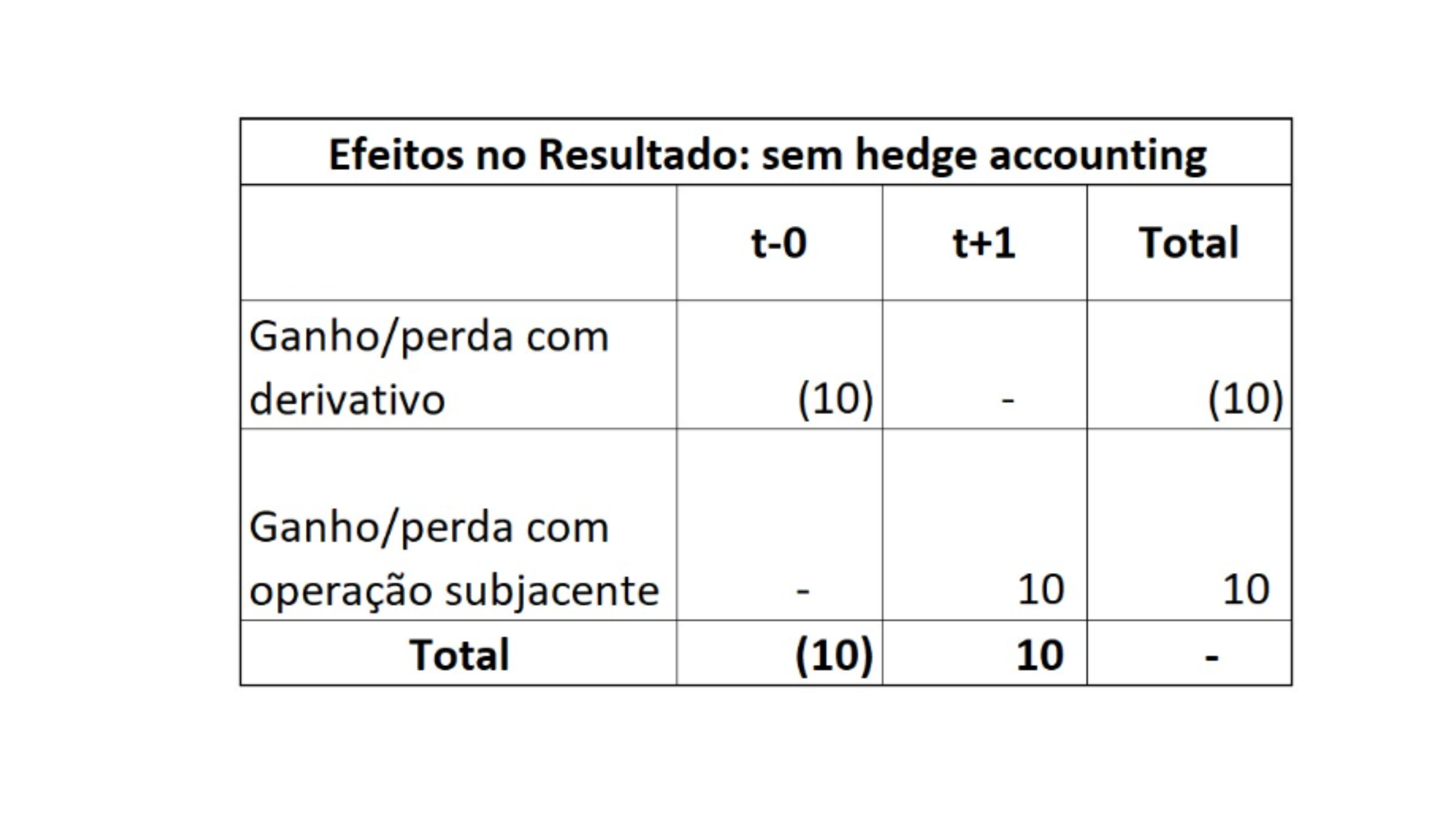

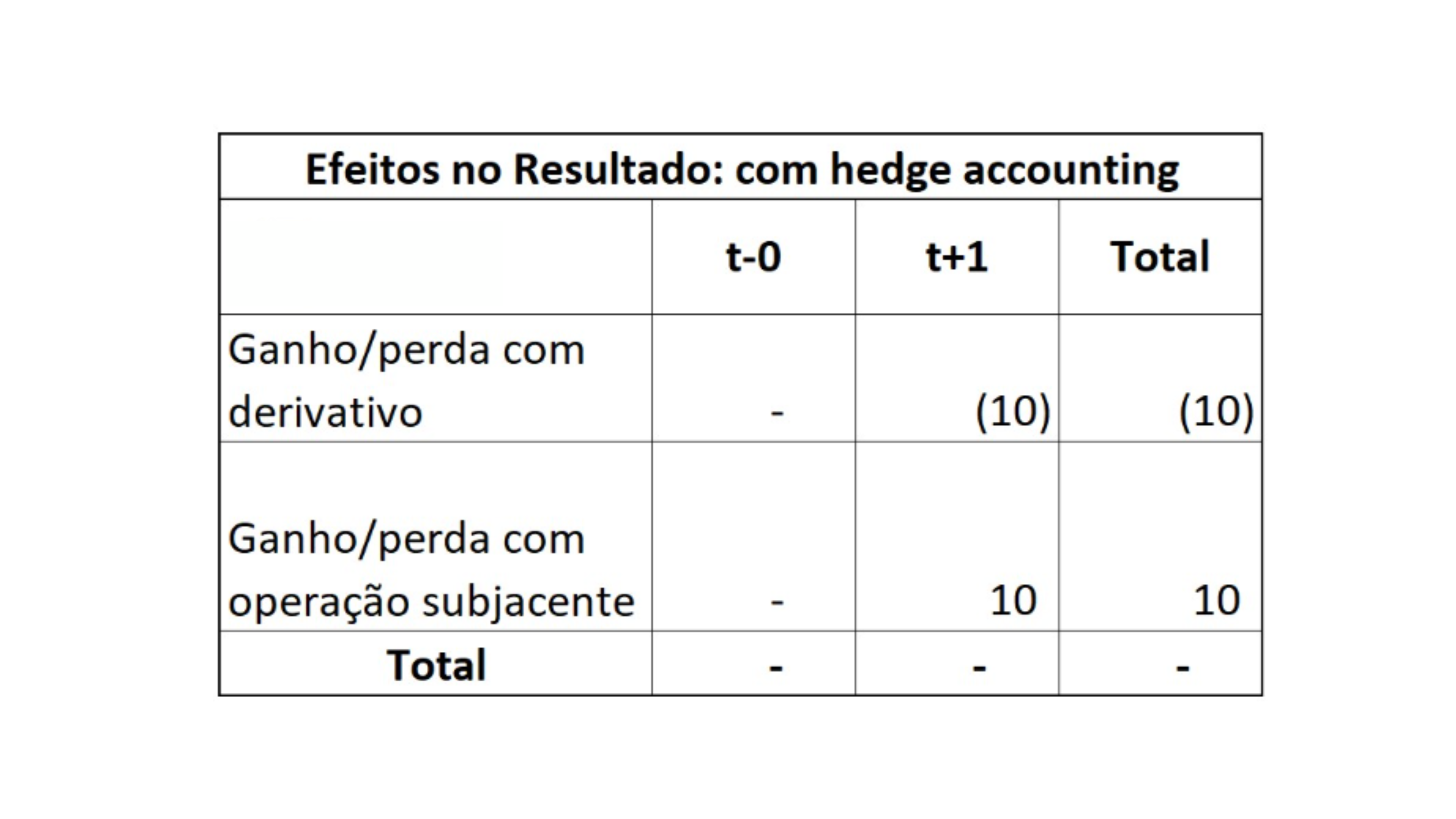

Além de tudo, se a companhia observar descasamentos temporais entre as variações no valor do instrumento derivativo e o item coberto, a administração pode adotar a metodologia especial de hedge accounting, a qual permite diferir essas diferenças temporais e lançá-las no resultado na mesma competência da liquidação da operação. Para exemplificar essa sistemática, consideremos as duas situações abaixo:

Por fim, no segundo exemplo, considerando que as variações do derivativo e da operação subjacente são equivalentes, não há problemas de descasamentos temporais no resultado da empresa. Entretanto, é preciso lembrar que os valores que foram diferidos são lançados na conta “ajuste de avaliação patrimonial” no patrimônio líquido, os quais são evidenciados na demonstração do resultado abrangente.