Olá, investidor! Você sabe o que é o ratio de um Long & Short? No texto de hoje, vamos abordar como você pode utilizar dessa métrica para montar operações de Long & Short mais assertivas.

O que é um Long & Short?

Antes de tratarmos sobre o ratio, convém entender como funciona uma operação de Long & Short.

Bem, as primeiras operações que realizamos no mercado financeiro, geralmente são operações de compra de um ativo. E compramos um dado ativo na expectativa de obter um certo retorno no futuro. Se compramos uma ação, esperamos que seu preço suba, se compramos cotas de um fundo que a cota de valorize e assim sucessivamente. Esse ato de comprar um ativo também pode ser chamado de long.

Por outro lado, também é possível vender ativos à descoberto na expectativa de obter um retorno através da desvalorização deles. A essa operação de venda, damos o nome de short. Uma operação de Long & Short, então, seria a combinação da compra de um ativo na expectativa que ele suba, com a venda de outro ativo na expectativa que ele caia, fique de lado ou até suba menos que a ponta comprada.

Pair Trading

Em um Long & Short, trabalhamos geralmente com pares, ou seja, compra um ativo e vende outro. A essa operação de pares, se dá o nome de pair trading.

Para escolher pares, a estatística desempenha um papel muito importante. Dentre os parâmetros utilizados para a escolha do par, estão o beta dos ativos, o coeficiente de correlação entre eles e o ratio do par.

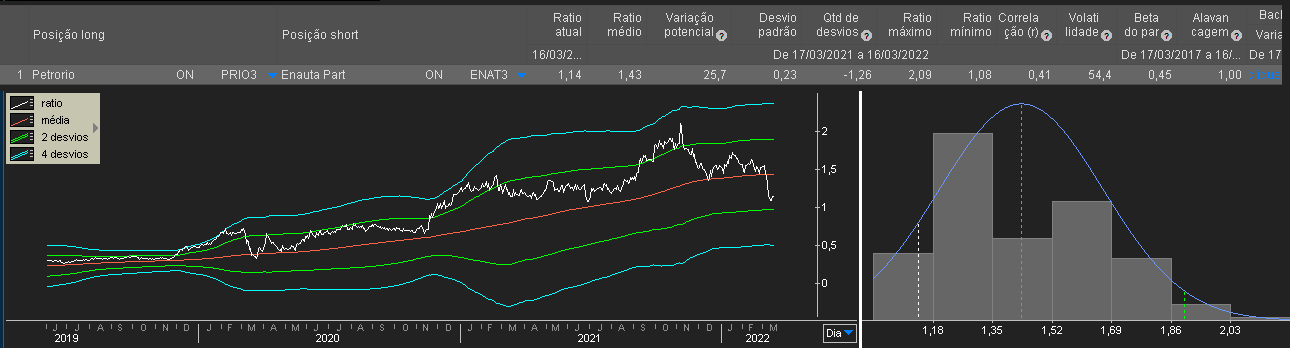

Todos esses parâmetros podem ser facilmente visualizados com o auxílio da plataforma Economatica, que reúne uma imensa base de dados de ativos presentes nos principais mercados do mundo.

No exemplo acima, através da Economatica, podemos ver dados do par Petrorio (PRIO3) e Enauta (ENAT3) como o desvio padrão, correlação, volatilidade e beta do par.

O ratio de um Long & Short

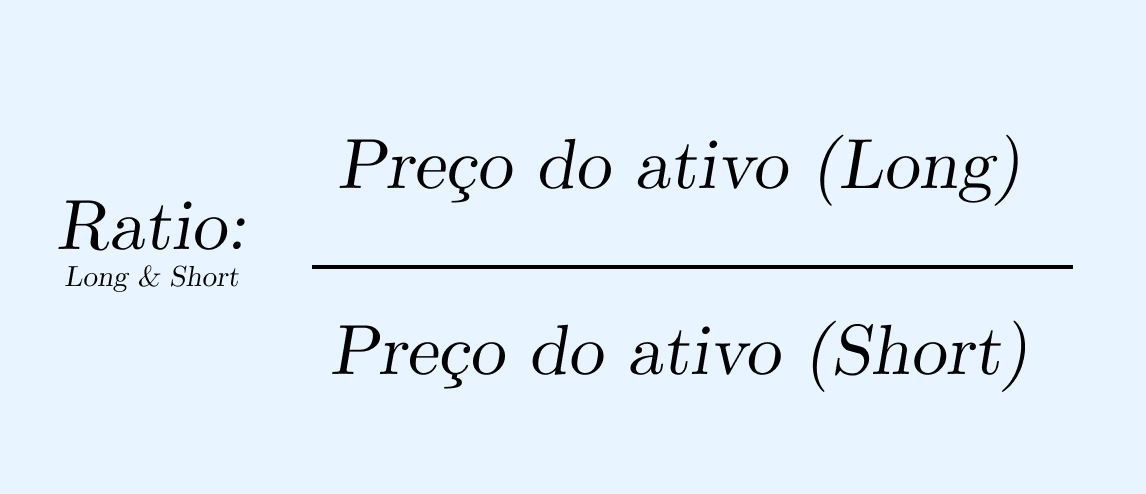

Todo ativo do mercado possui uma série temporal histórica atrelada aos seus preços de fechamento. O “ratio”, razão ou fator de um Long&Short é a divisão da série de preços do ativo que está no ponta long pela série de preços do ativo que está na ponta short.

O “ratio” possui valores médios históricos e quando o mesmo está distante das médias – por um ou dois desvios padrão – podemos ter a oportunidade de montar uma operação de Long & Short.

Long & Short na prática

Há três operações de Long & Short mais comuns:

- Entre ações preferenciais e ações ordinárias

- Entre empresas do mesmo setor (Intra-setorial)

- Entre ativos de setor diferente ou entre ações e um índice (Intersetorial)

O Long & Short entre ações preferenciais e ordinárias é feito quando o ratio do par está muito distante da média. Em tese, as ações preferenciais e ordinárias tendem a um valor – ou razão – constante ao longo do tempo.O Long & Short entre ações do mesmo setor ajuda a mitigar o risco de efeitos setoriais. Já com setores diferentes pode ser útil para escolher ações ou índices com betas menores ou até para se antecipar a um possível cenário macroeconômico futuro.

Petrorio (PRIO3) vs. Enauta (ENAT3)

Outro Long & Short recorrente com o cenário da alta de petróleo foi o de Petrorio (Prio3) vs Enauta (ENAT3). Neste início de ano, as ações da Enauta tiveram uma valorização expressiva, acima da média em comparação com os pares.

Com dados da Economatica, vemos que o ratio atual do Long & Short também está bastante abaixo da média – quase a dois desvios padrão. O Ratio atual é de 1.14, contra uma média de 1,43. Caso o ratio retorne para a média, teríamos uma valorização de 25,7%.

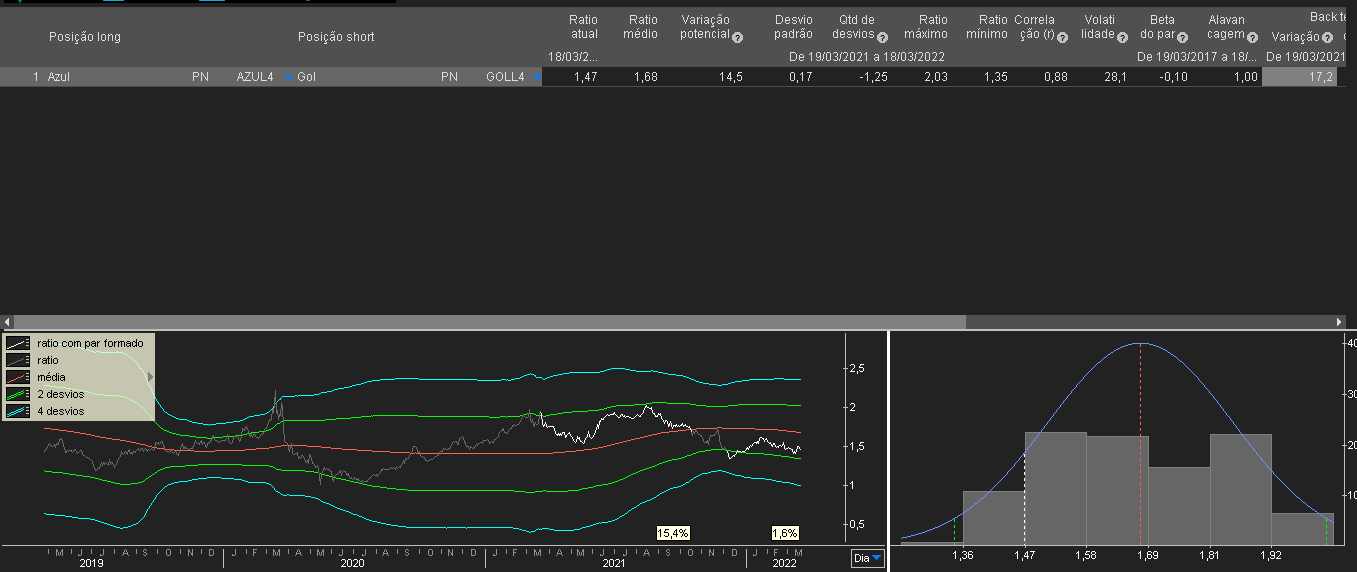

Azul (AZUL4) vs. GOL (GOLL4)

Outra par bastante popular é AZUL4/GOLL4. Por possuir uma melhor estrutura de capital, Azul é normalmente utilizada na ponta comprada e Gol na ponta vendedora. Atualmente, o ratio do Long & Short está em 1.47, o ratio médio é de 1.68. Abaixo da média por um pouco mais de um desvio padrão.

Caso retorne a média, a operação teria um retorno potencial de 14,5%. Apesar de ser útil, é importante ressaltar que o ratio é apenas mais um indicador, não sendo obrigado a retornar a média no curto prazo.

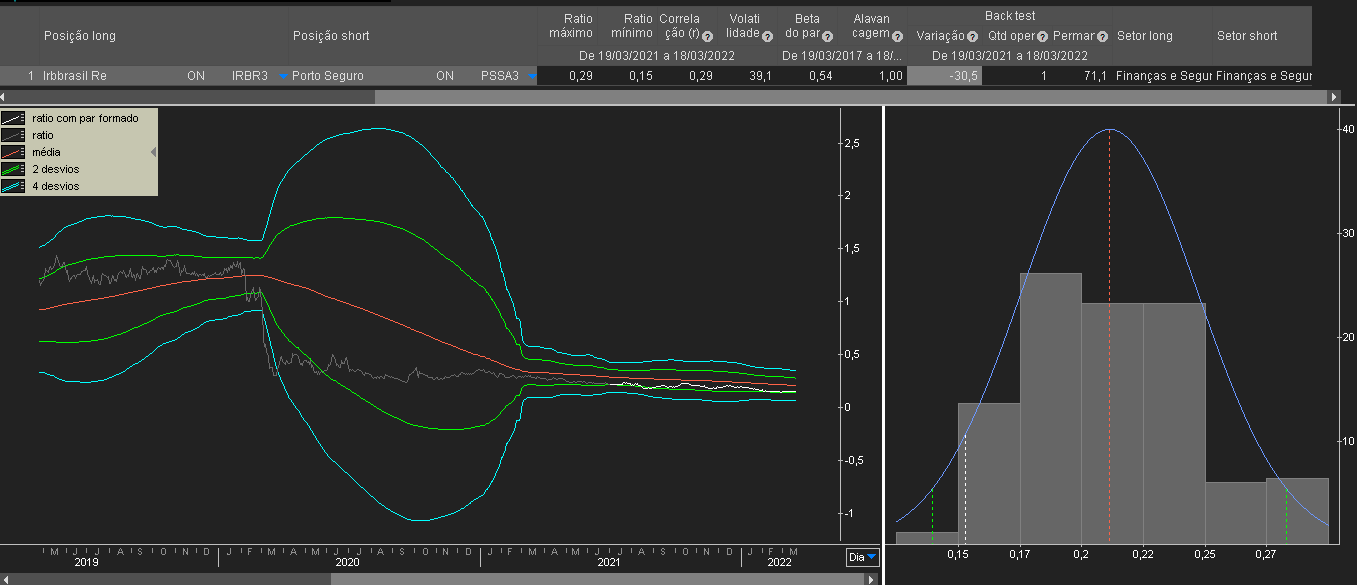

IRB Brasil (IRBR3) vs. Porto Seguro (PSSA3)

Em 2019, o IRB Brasil era uma das sensações da bolsa brasileira, sendo o principal destaque do setor de seguradoras. O ratio do par chegou a atingir mais de 1, um desvio padrão acima do valor médio. No início de 2020, após problemas contábeis na companhia, o ratio caiu para um desvio padrão abaixo, o que parecia ser uma oportunidade para se montar um long & short. Acontece que a ação caiu ainda mais, atingindo um ratio de quatro desvios padrão abaixo.

O exemplo acima mostra que o ratio não é por si só, um indicador definitivo para definir a operação. Antes, é importante também entender os negócios por trás dos pares escolhidos para o Long & Short. Em um backtest da operação acima, entre 19/03/2021 e 18/03/2022, obteve um resultado de -30%. Ficando com um ratio abaixo da média durante todo o ano de 2021.

Conclusão

O ratio de um Long & Short é um dos principais parâmetros para analisar pares de ações. Apesar do cálculo ser bastante simples, é um indicador útil para montar esse tipo de estratégia buscando regressão à média.

Apesar da utilidade, é importante entender os ativos presentes nos pares, pois alguns deles permanecem por muito tempo fora das médias. Isso, é claro, por conta dos eventos com um ou os dois ativos.