Neste artigo trataremos da introdução à avaliação de empresas e ações utilizando o modelo de fluxo de caixa descontado. Essa técnica é a base da avaliação de empresas e consiste em estimar os fluxos de caixa futuros da empresa segundo uma taxa de crescimento e, em seguida, trazê-los ao valor presente com uma taxa de desconto que reflita o custo do capital investido.

No texto passado falamos sobre o Modelo de Desconto de Dividendos de Gordon, caso não tenha lido, recomendo que leia antes de continuar por aqui.

O artigo será dividido em três partes. Primeiro, vamos explicar a lógica da avaliação por fluxo de caixa descontado. Depois, falaremos do que são os fluxos de caixa de fato, para, em seguida, finalizar falando do processo de avaliação.

- Lógica da avaliação com o modelo de fluxo de caixa descontado

- Crescimento

- O processo de avaliação

1. Lógica da avaliação com o modelo de fluxo de caixa descontado

Vamos deixar uma coisa clara sobre investimentos: o valor de um ativo vem de sua capacidade de gerar fluxos de caixa. Muitos ativos não geram rentabilidade de fato, por isso a determinação do seu valor é dúbia ou muito mais subjetiva.

As formas de gerar riqueza com tais ativos consiste em fazer operações de compra e venda, buscando comprar nos períodos de baixa e vender nos períodos de alta. Ou seja, você deve comprar uma ativo por um preço e, com o passar do tempo, encontrar alguém para vender esse mesmo ativo por um preço maior.

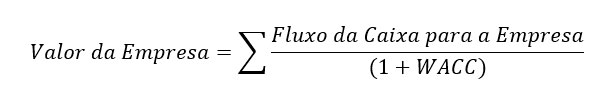

Na avaliação de empresas o processo não é diferente. Ao avaliar uma empresa, iremos estimar os fluxos de caixa que a empresa deverá produzir no futuro e descontá-los ao valor presente usando uma taxa que reflita o custo do capital.

O fluxo de caixa livre (Free Cash Flow) representa o caixa que uma empresa gera após saídas de caixa para manter as operações e seus ativos. Diferente dos lucros ou da receita líquida, o fluxo de caixa livre é uma medida que exclui as despesas não monetárias da demonstração de resultados e inclui gastos com equipamentos e ativos, bem como variações no capital de giro.

A tabela abaixo apresenta um resumo do fluxo de caixa livre (FCL). Note que estamos falando do fluxo de caixa para a empresa! Neste caso, partimos das receitas até chegar ao lucro antes dos juros e dos impostos (LAJIR ou EBIT do Earnings Before Interest and Taxes). Ou seja, o lucro gerado pelas atividades operacionais.

O Fluxo de Caixa para a empresa considera tudo aquilo gerado pela operação da companhia, considerando as necessidades de reinvestimento. Os pagamentos de juros são excluídos da definição de fluxo de caixa livre. Os investidores que querem uma métrica que seja ajustada à estrutura de capital, devem utilizar o Fluxo de Caixa Livre para o Acionista (Free Cash Flow to Equity), já que ela é ajustada para pagamentos de juros e empréstimos.

No final, a única diferença real entre os dois é a despesa de juros e seu impacto nos impostos. Supondo que uma empresa tenha alguma dívida, seu FCFF será maior que o FCFE pelo custo do valor da dívida após os impostos.

A lógica da avaliação por fluxo de caixa é que esses fluxos continuarão no futuro. Inclusive, se ocorrer reinvestimento pela empresa, os fluxos de caixa irão crescer.

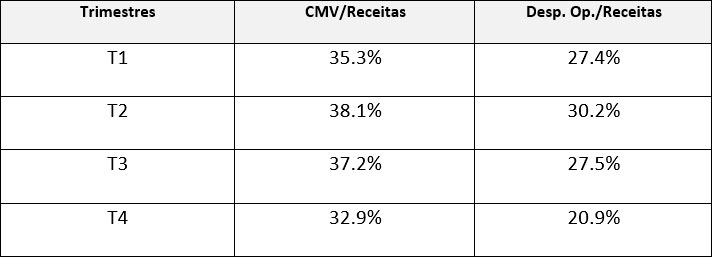

Como os fluxos são incertos, os agentes que financiaram a empresa requerem uma taxa de retorno. Essa taxa depende de quem está financiando a companhia. Se estivermos avaliando toda a empresa, devemos descontar os fluxos de caixa livre pela taxa requerida pelos acionistas e pelo capital de terceiros.

Veja mais sobre a taxa requerida por ambos no nosso artigo sobre o custo médio ponderado de capital (Weighted Average Cost of Capital – WACC).

Se estivermos avaliando apenas os fluxos para os acionistas, ou seja, avaliando o valor do patrimônio líquido, devemos descontar os fluxos de caixa livres para o acionista (Free Cash Flow to Equity) pela taxa de retorno requerida pelos acionistas.

Nota sobre o reinvestimento

Com essa definição de Fluxo de Caixa Livre, o reinvestimento e as necessidades de capital de giro reduzem o fluxo de caixa.

Para exemplificar essa relação, imagine uma pequena empresa que vende carros usados. Essa empresa consegue vender anualmente 1200 carros. Imagine que a companhia compra carros usados, realiza a manutenção e coloca os carros para vender. No pátio da empresa cabem 120 carros seminovos e ela consegue vender 100 carros todo o mês.

Perceba que, todos os meses, a empresa precisa comprar 100 carros para revender no mês seguinte. Logo, ela precisa ter caixa para realizar essa compra. Essa operação gera uma necessidade constante de investimentos. Se a empresa não desembolsar esse caixa, ela não conseguirá renovar o seu estoque de carros.

Agora, vamos considerar a seguinte questão: se não houver inflação dos preços dos carros seminovos, qual vai ser o crescimento da empresa?

Provavelmente, a empresa não irá crescer nada! Veja que ela já vende todos os carros que compra. Para crescer, ela precisa reinvestir: comprar um novo terreno para expandir, fazer um a pátrio, aplicar o estoque de peças para realizar manutenção, ampliar o número de vendedores etc. Logo, ela vai precisar abrir mão do fluxo de caixa presente, para gerar crescimento e aumentar o fluxo de caixa no futuro.

2. Crescimento

Falamos que se ocorrer reinvestimento pela empresa, os fluxos de caixa irão crescer no futuro. Como determinamos esse crescimento? Note que sempre iremos estimar coisas para o futuro: estimamos o custo de capital para o futuro, assumimos que a empresa vai continuar ativa etc. Então, teremos que estimar também o crescimento dos fluxos de caixa.

Geralmente, a forma mais simples é determinar o crescimento futuro, observando o quanto a empresa cresceu no passado. Isso deve ser feito observando as sazonalidades, estágio do ciclo de vida e a tendência de crescimento.

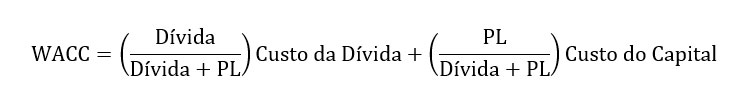

Por exemplo, a Figura 1 abaixo apresenta o comportamento sazonal das receitas, CMV e lucro bruto da Ambev S.A. Note que a empresa apresenta uma sazonalidade em suas contas trimestrais: as receitas crescem bastante no último período do ano. Os custos acompanham essa sazonalidade, por isso o Lucro Bruto também segue uma relação similar.

Figura 1 – Evolução das Receitas, CMV e Lucro Bruto

Uma forma simples e objetiva de estimar os lucros seria por meio da análise do crescimento sazonal das vendas por trimestre. Em seguida, por meio da análise das demonstrações contábeis (análise horizontal e vertical), iríamos determinar o quanto os custos, despesas, necessidades de capital de giro e depreciação, são de terminadas em relação as receitas.

Lembramos que essa análise é simples e o trabalho do analista é conhecer a companhia em detalhes para estimar estas contas com uma maior precisão.

Exemplo com a Ambev S.A.

Vamos fingir que acabamos que obter as demonstrações de resultados da Ambev S.A de 2017 e queremos estimar o crescimento dela no futuro.

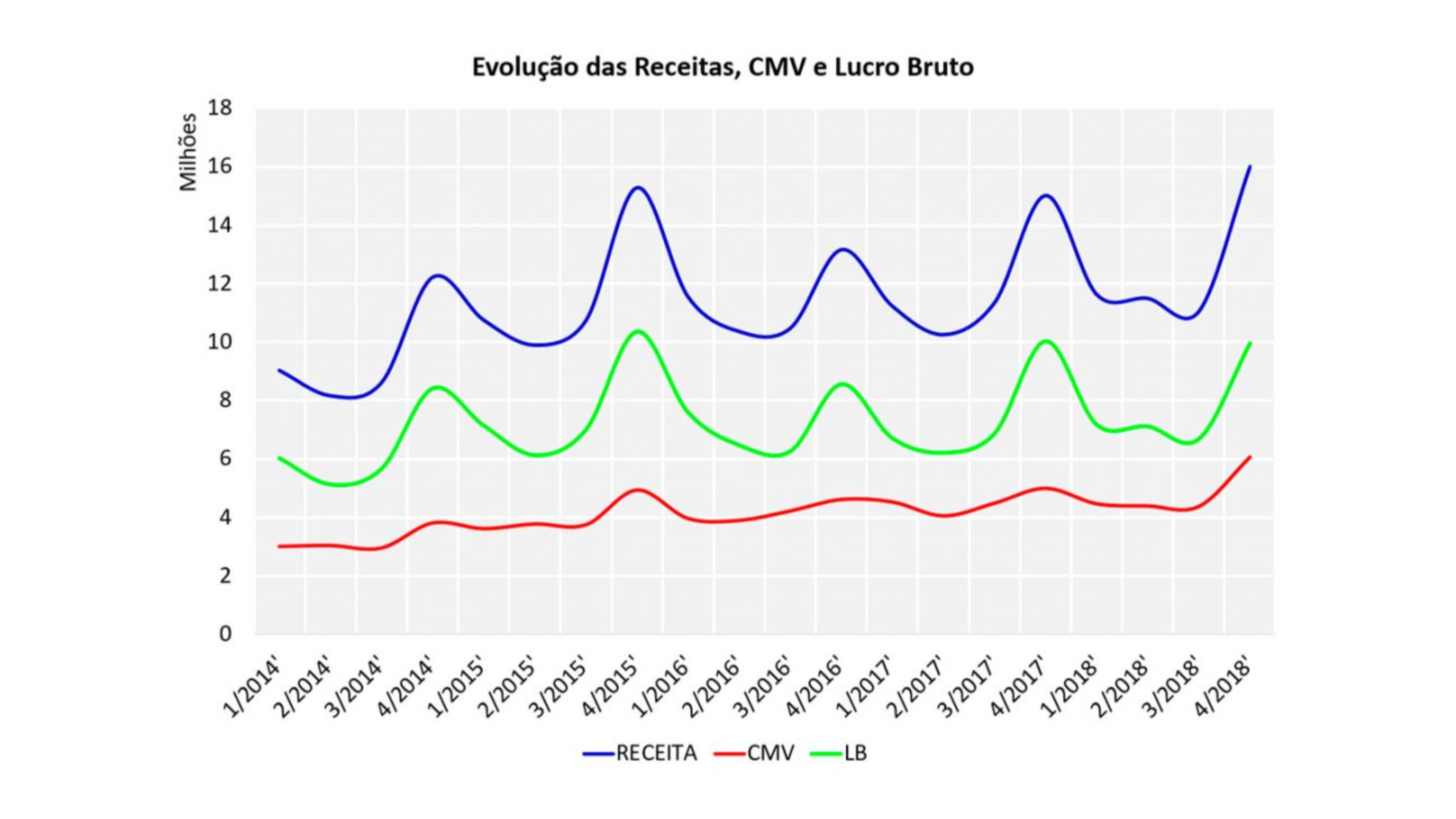

Tabela 1 – DRE parcial da Ambev

Podemos ver pela Figura 1 que as receitas são sazonais, os custos e despesas acompanham as receitas. Logo, com base em uma análise vertical determinaremos, em média, o quanto o CMV e as Despesas representam das receitas em cada trimestre.

Tabela 2 – Relações entre CVM e Despesas operacionais

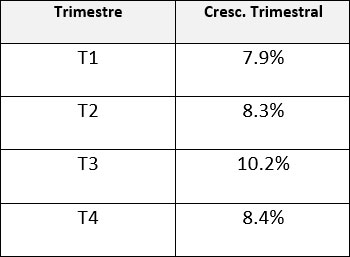

Agora, vamos analisar o crescimento trimestral das receitas, comparando o trimestral do ano t com o trimestre do ano t-1 e agregando em uma média. Logo, com base nesta análise, nos últimos três anos, as receitas cresceram em média, 7.9% no primeiro trimestre, 8.3% no segundo trimestre, 10.2% no terceiro trimestre e 8.4% no quarto trimestre.

Tabela 3 – Crescimento Trimestral das Receitas

Em seguida, usaremos esses valores de crescimento médio passado para estimar o crescimento futuro das receitas. No final, ao observar o que foi estimado com os valores observados em 2018, temos os seguintes resultados: as receitas foram levemente superestimadas e subestimamos os custos, o que levou a um aumento do Lucro Bruto (veja a Figura 2). Por motivos estéticos, não apresentamos os resultados das despesas e do LAJIR.

Figura 2 – Comparação das Receitas, CMV e Lucro Bruto (observado vs. previsto)

Em seguida, outas contas devem ser estimadas: necessidades de capital de giro, investimento em ativos e tributações. O comum é que essas estimações alcancem um período de 5 até 20 anos.

3. O processo de avaliação

Ok, após estimar o crescimento e projetar as demonstrações, como usar as informações para realizar investimentos?

Primeiro, o investidor deve ter em mente que os modelos estão errados – mas alguns deles são úteis! Fazer previsões é extremamente difícil, principalmente previsões para um futuro tão distante. Neste caso, após chegar em um valor, o investidor deve observar as premissas tomadas e decidir se fará o investimento ao comparar o preço de mercado com o valor estimado.

Note que você será um dos muitos que realizou uma avaliação da mesma empresa. Diariamente, diversos investidores farão avaliações mais ou menos complexas e todos eles irão montar uma posição de acordo com o estimado. Neste caso, você pode fazer estimativas erradas e outras pessoas poderão fazer estimativas mais próximas da realidade. A questão é: se o objetivo for entrar na gestão ativa de uma carteira de investimentos, o constante aprendizado aumentará a sua chance de acerto.

No final, o problema na avaliação não está na quantidade de modelos para avaliar um ativo, o problema é que que existem muitos modelos e a maioria é sensível aos inputs escolhidos. A escolha do modelo certo a ser usado na avaliação é tão essencial para se chegar a um valor razoável quanto a compreensão de como usá-lo.