Por: Jorge Souto

Há duas semanas ocorreu a segunda maior quebra de um banco nos EUA, com o FDIC assumindo o controle do Silicon Valley Bank (SVB). Esse evento desencadeou uma série de medidas até então impensáveis por muitos. O FDIC (fundo garantidor de crédito americano) abriu uma linha de USD 25 bilhões para bancos com dificuldades e garantiu todos os depósitos do SVB e Signature Bank. Já o FED criou o programa BTFP (Bank Term Funding Program) onde os bancos americanos podem pegar empréstimos utilizando como colateral Treasuries e MBSs (Títulos hipotecários garantidos pelo governo) ao par.

Como o FED subiu os juros muito rápido, a marcação à mercado desses títulos fez com que o preço do título caísse muito, isso gerou problemas de liquidez em muitos bancos regionais. Esse é o ponto central dos problemas, e que o programa aborda de forma paliativa apenas.

No meio dessa situação o medo se alastrou entre empresas e indivíduos e muitos começaram a sacar os recursos de bancos menores para depositar em bancos maiores, tidos como mais seguros, ou mesmo optando por alocar em ativos que não são passivos de ninguém, como metais preciosos e criptoativos. A crise de 2008 foi traumática para muitas pessoas e o medo de perder parcela relevante do patrimônio se tornou uma preocupação ao ver que situações semelhantes estão ocorrendo.

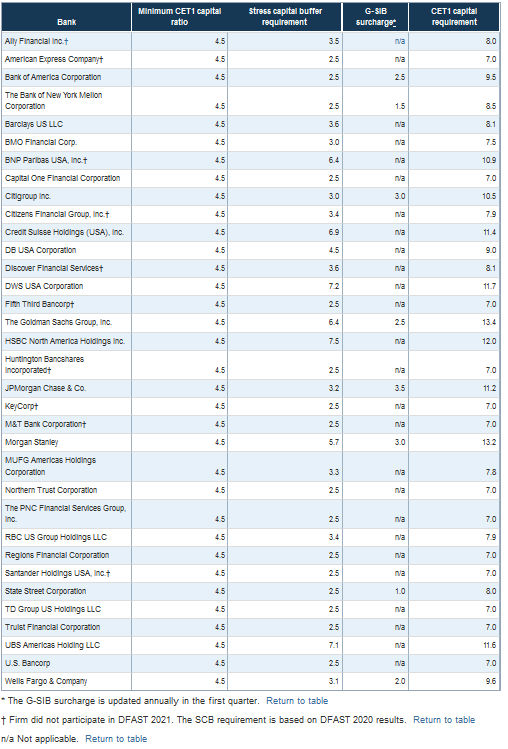

A verdade é que os bancos, mesmo grandes, são propícios a corridas bancárias, dado que carregam pouco capital em seus balanços. A tabela abaixo, retirada do site do Federal Reserve, nos mostra que o capital varia entre 7% e 13% para instituições com mais de USD 100 bilhões em ativos consolidados.

O Bitcoin nasceu em 2009 justamente como um contraponto ao sistema tradicional, onde os governos, e consequentemente a população, arcam com os custos para resgatar instituições financeiras que são mal geridas e decisões de política monetária ruins, que levam a crises. No primero bloco minerado na rede do Bitcoin, Satoshi Nakamoto eternizou a capa do The Times: “The Times 03/Jan/2009 Chancellor on brink of second bailout for banks.”

Essa manchete ainda é muito atual. Aquela situação tem muitas similaridades com o que se passa na crise atual, mas não é exatamente igual, pelo menos até o momento. Entretanto a questão central voltou a ser questionada pelas pessoas. Meus ativos são mesmo meus? Vou conseguir acessar, transferir meus recursos? A população de países emergentes sabe bem essa resposta e por isso que temos níveis altos de adoção de criptoativos em países com crises econômicas e sociais. Agora vemos os países desenvolvidos passando por isso.

A verdade é que os criptoativos, por permitirem custódia própria e não depender de “terceiros de confiança”, trazem um nível de liberdade nunca visto na humanidade. O sistema financeiro atual, por estar pautado na criação de dinheiro sem ter um “hard asset” (um ativo que não é passivo de ninguém) por trás, é por definição, propício a crises devido aos movimentos cíclicos exacerbados e à constante distorção do mercado livre pelos governos e bancos centrais.

Diferente de 2008, hoje existe um sistema financeiro alternativo, a cada dia que passa eles cresce mais e recebe mais pessoas que enxergam a situação delicada que o sistema financeiro tradicional se encontra.

*O conteúdo da coluna é de responsabilidade do colunista e não reflete o posicionamento do FLJ