Por Fernando Marx

Temos visto no decorrer das últimas semanas uma mudança drástica no ambiente macroeconômico americano – por consequência, no mundial. Foi tão rápido que a narrativa de “no landing” simplesmente evaporou.

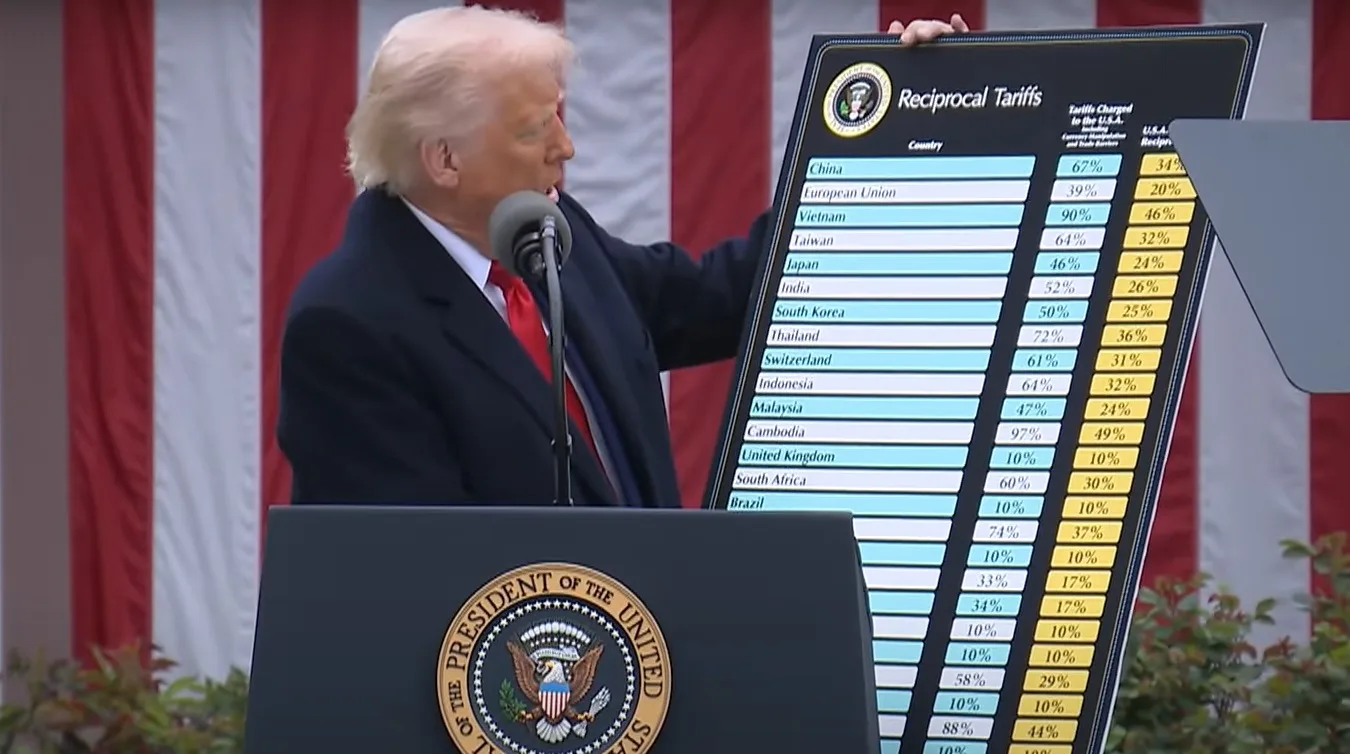

Vínhamos de uma narrativa de economia e inflação igualmente resilientes, numa grande dificuldade de ancoragem das expectativas pelo ajuste de preços. Inclusive, o consenso de taxa terminal do fed funds (juros americano) beirava os 6%. Neste cenário, o grande vilão era a temida inflação. Mas um evento aconteceu… um Banco americano com mais de $200bi AuM (assets under management) quebrou, o Silicon Valley Bank (SVB).

Logo na sequência, veio a preocupação aos correntistas americanos: “meu dinheiro está seguro?”. A incerteza é a vilã do Mercado e, neste caso, a resultante é se chama Bank Run (corrida bancária) que, por sua vez, é o maior temor de qualquer Banco, independente de sua saúde financeira. Evidentemente, o saldo garantidor de $250.000,00 por correntista, dado pelo órgão governamental FDIC, não foi suficiente para ‘estancar’ a sangria – os saques dos correntistas desesperados.

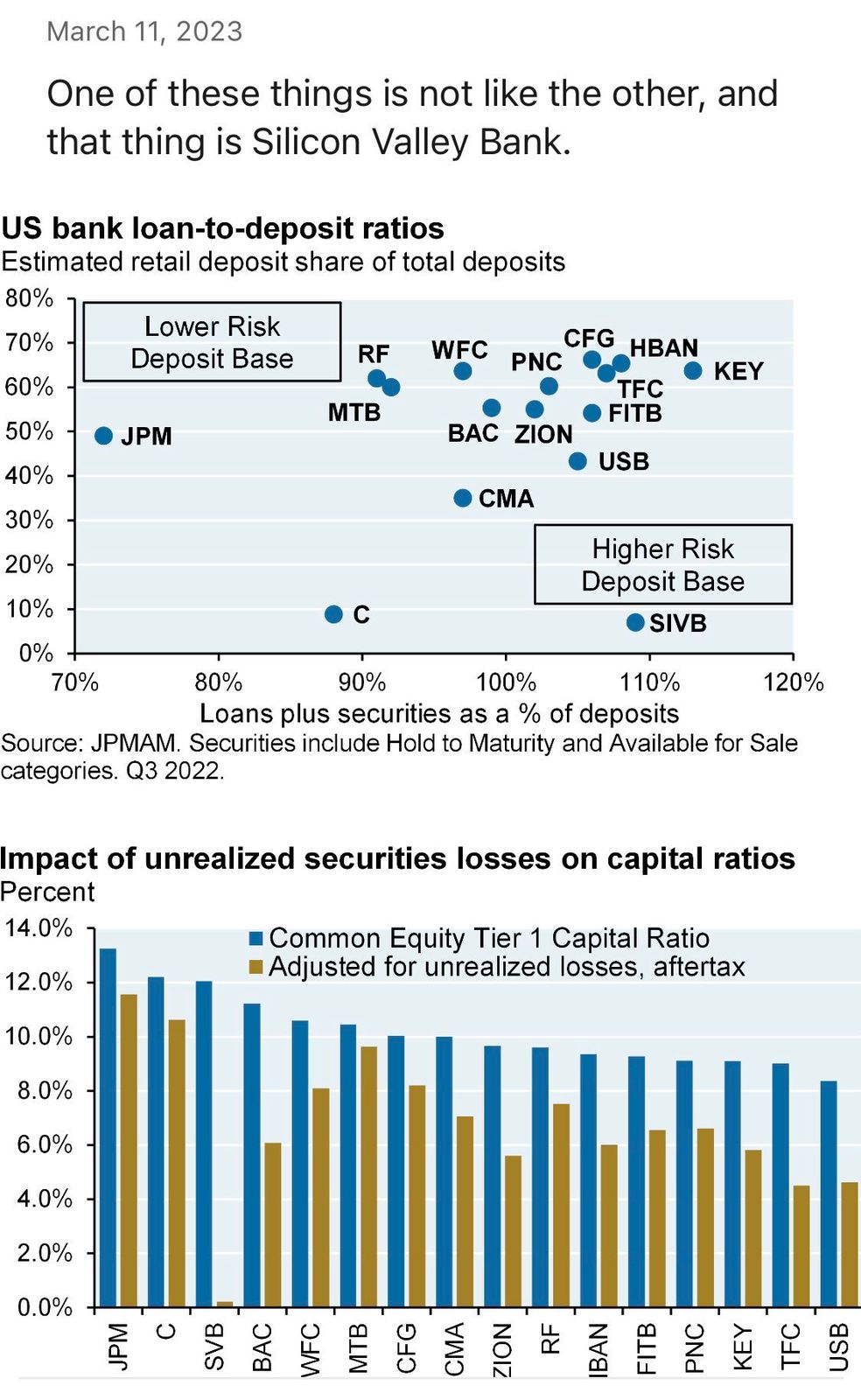

Em momentos de falta de lógica, analisar fatos de forma analítica é importante. Neste caso, nos cabe avaliar se a situação do SVB é similar a seus pares (Regional Banks):

Claramente, como a imagem mostra, o SVB era um ponto fora da curva. Entretanto, o suficiente para gerar pânico. Em paralelo, também houve um fato que podemos considerar um estopim para os Bancos Centrais ao redor do mundo: o Credit Suisse, finalmente, quebrou – para quem acompanha, era um fato dado, só faltava a data e local. Com este cenário em mente, temos uma crise bancária instalada e um fator recessivo muito forte. Mais forte, inclusive, que a antiga narrativa de ‘no landing’, afinal, o crédito fica escasso nesse cenário. Sem crédito, sem crescimento.

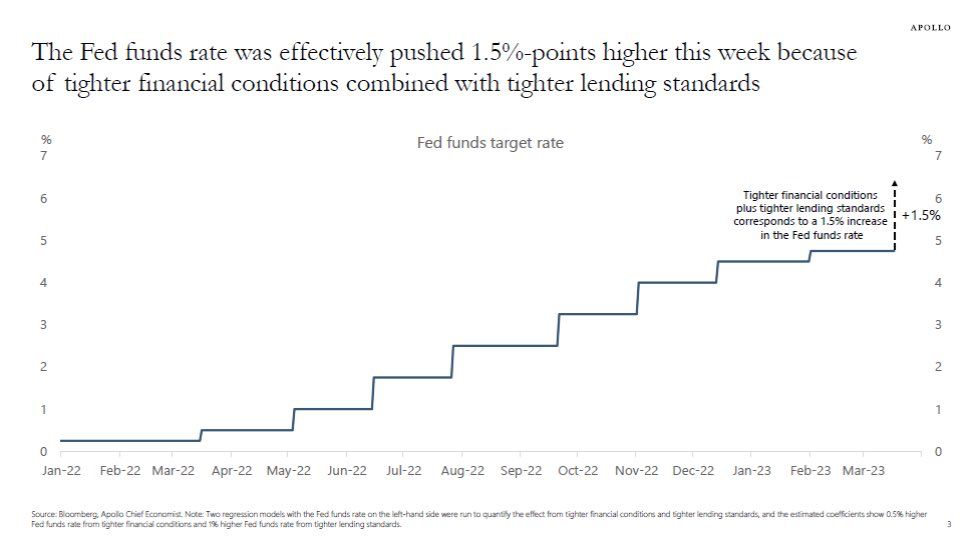

Para se ter uma noção da força recessiva deste episódio, as condições financeiras apertaram tanto que equivalem a um aumento de 1,5% do Fed Funds:

Como em toda crise financeira, a atenção do Mercado se volta para o FED. A curva, que outrora pedia 0,5bps de aumento de juros, agora pede 0,25bps – e ainda precifica cortes neste corrente ano. Apesar de não ser um fator sistêmico de um risco inerente aos Bancos, tal como foi no subprime, temos um fato: o efeito da alta de juros na economia real vai aparecer de agora em diante. E, com isso, os ‘corpos boiando’ vão continuar aparecendo.

Consequentemente, vai chegar o momento de corte de juros nos EUA. Historicamente, quando chegamos nesse ponto, é um ponto de virada onde começa a existir a necessidade de voltar a estimular a economia, mesmo que em doses pequenas. De forma bastante irônica, o mercado tende a marcar fundo apenas depois deste marco – não antes. Na verdade, se formos analisar o retrovisor, provavelmente estamos perto de mais um clássico ‘bear market rally’. Em 2007, por exemplo, este rally representou uma alta de ~15% no S&P500 e aconteceu após a quebra do Bear Stearns.

A conclusão que podemos ter é que não estamos, ainda, no estágio do ciclo onde o S&P500 faz fundo. Tampouco estamos vivenciando uma grande desaceleração econômica, na verdade, esta começa a entrar no radar agora, com uma possibilidade. Naturalmente, o efeito do juros no tempo continuará fazendo suas vítimas, mas ainda temos uma longa jornada pela frente.

Ainda veremos muitos momentos de otimismo econômico e possíveis rallies nas bolsas globais, entretanto, nada muda o fato de que o investidor deva ter cautela – embora esta não seja impeditiva de surfar grandes oportunidades de investimento em prazos menores, tais quais são os Bancos hoje. O diagnóstico da situação macroeconômica dentro do contexto apresentado aponta que pode ser a classe de ativo que mais irá se beneficiar de um FED mais “dovish”. Entretanto, não muda o fato do alarmismo que devemos ter para prazos maiores.

*O conteúdo da coluna é de responsabilidade do colunista e não reflete o posicionamento do FLJ.