Por Bruno Andrade

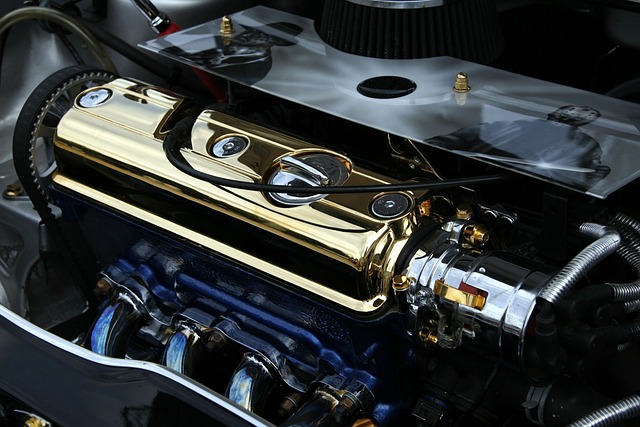

A Metal Leve (LEVE3) contratou o Itaú BBA e o Citigroup para realização de uma oferta de ações primária e/ou secundária, mostra documento enviado ao mercado neste domingo (08).

A companhia, que atua na fabricação de autopeças, estuda emitir novos papéis no valor equivalente a R$1 bilhão, em operação conhecida como ‘follow-on’, segundo informações do Valor Econômico.

Se confirmada, a transação da Mahle se somaria a uma série de ofertas subsequentes de ações que têm sido lançadas por empresas listadas neste ano, em negócios que têm movimentado o mercado em meio a uma longa seca de ofertas iniciais de ações, ou IPOs.

A contratação dos bancos, porém, não significa que a Mahle realmente fará a oferta de ações, visto que ela precisa ainda ser aprovada por seus acionistas.

“A efetiva realização da Potencial Oferta está sujeita à obtenção das aprovações societárias aplicáveis, bem como às condições políticas e macroeconômicas nacionais e internacionais e ao interesse dos investidores”, disse a companhia em seu comunicado.

No acumulado do ano até sexta-feira (06), as ações ON da Mahle Metal Leve sobem 52%. Elas fecharam sexta-feira a R$46,80 cada.

O número de ofertas de novas ações por empresas já listadas, ou ‘follow-on’, disparou em 2023, e o ano já soma 17 transações, contra 19 em 2022 inteiro, segundo dados da B3. A mais recente foi anunciada pela Priner, que busca levantar pelo menos R$126,8 milhões. Outras empresas que foram ao mercado incluem Casas Bahia, que levantou R$622,9 milhões e CVC, que levantou R$550 milhões.

Essas operações movimentaram R$29,3 bilhões no acumulado do ano até setembro, movimentando a bolsa enquanto os IPOs não voltam.

Com o ciclo de alta de juros pesando contra empresas que pretendem ir à bolsa, o mais recente IPO data de 9 de dezembro de 2021, quando o neobanco Nubank listou suas ações.

Naquela ocasião, o IPO marcou o encerramento de uma forte movimentação no mercado financeiro, que registrou em 2021 um recorde de 46 listagens na B3, superando o recorde anterior de 2007. Naquela época, em contraste com agora, as operações eram impulsionadas por uma oferta de Selic em um patamar de 2% ao ano.