A hora de decidir em quais ativos investir é uma tarefa difícil para aqueles que não dominam uma vasta gama de informações sobre o mercado. Entretanto, algumas técnicas de análise como o Valor Presente Líquido, ou apenas VPL, são essenciais para ter sucesso nos investimentos.

O VPL é um conceito da matemática financeira e é amplamente usado por investidores para direcionar suas decisões. Isso porque, ao usá-la você pode ter uma análise mais completa e direta sobre os ganhos potenciais (ou não) daquele investimento.

Nesse sentido, é importante entender o funcionamento da métrica, os elementos que são inerentes a serem considerados, bem como calculá-la.

O que significa VPL e como funciona?

Basicamente, o Valor Presente Líquido (VPL) é uma métrica que traz as projeções de fluxo de caixa de um investimento para o momento atual. Assim, o VPL é a soma do valor presente dos fluxos de caixa futuros que investimento tem prospecção de gerar a partir do investimento inicial.

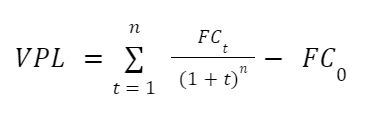

Para ficar mais fácil o entendimento, você precisa entender a ideia por trás do VPL e os elementos que são necessários para realizar seu cálculo. Matematicamente, o VPL é expresso da seguinte forma:

Onde:

- FC: Fluxo de caixa que será estimado;

- t: taxa de desconto aplicada ao investimento;

- FC0: fluxo de caixa no momento zero, representa o investimento inicial a ser realizado no ativo.

Perceba que além do VPL, outros dois elementos aparecem. O Fluxo de caixa e a taxa de desconto. Eles são essenciais para a estimativa do VPL.

Inicialmente, para facilitar o entendimento sobre VPL, vamos limitar o cenário ao investimento de ações. Quando uma pessoa visa investir em um determinado ativo, ele está comprando parte do capital desta empresa. Ao fazer isso, ele está visando aumentar este capital, seja por meio da valorização da ação ou pagamento de proventos.

Nesse sentido, investir numa ação significa, de modo geral, que você acredita no potencial de crescimento dela. Assim, isso será possível através do crescimento da empresa à qual a ação se refere (lembre-se que a ação é um pequeno pedaço de seu patrimônio). Ou seja, você acredita que esta empresa tem potencial de crescer e gerar riqueza.

Fluxo de caixa

Em linhas gerais, se tratando de análise de investimentos, essa prospecção de ganho é vista sob o ponto de vista da capacidade de geração de caixa (dinheiro) da empresa. Isso mesmo, estamos falando do Fluxo de Caixa.

Sobretudo, não é possível prever o futuro e por consequência, é impossível dizer com exatidão quanto de caixa uma empresa irá gerar pelos próximos anos. Exatamente por isso que são realizadas projeções de fluxo de caixa futuro para as empresas. Essas estimativas são realizadas com base em diversos fatores que somados resultam numa taxa de crescimento estimado.

De todo modo, os fluxos de caixa estimados para o futuro revelam o potencial de geração de caixa da organização. Mas, como seria possível dizer se esses valores são factíveis, dado que revelam uma expectativa no futuro e estamos no hoje? É aqui que o VPL entra em cena.

O VPL traz a ideia de observar esses valores de caixa futuros sob a perspectiva do agora, considerando o valor do dinheiro no tempo. Assim, através de uma taxa de desconto, valora os fluxos de caixa no agora, sendo possível fazer uma análise considerando o período temporal no momento da análise.

Taxa de desconto

A taxa de desconto a ser usada dependerá da análise, do ativo e das circunstâncias que você estiver considerando. Mas de todo modo, essa taxa é conhecida como Taxa Mínima de Atratividade (TMA), pois é um referencial do mínimo que está sendo exigido de retorno neste ativo.

Na taxa de desconto há a consideração de diversos fatores internos e externos ao ativo analisado. Isso é importante porque estamos tratando, basicamente, do conceito de valor do dinheiro no tempo.

Ou seja, é preciso ponderar os fatores que afetam o ativo neste tempo estimado, sejam eles de características do próprio ativo (questões relacionadas ao modelo de negócio da organização, por exemplo) ou do mercado (mudanças políticas e impactos setoriais, por exemplo).

Nas análises relativas a ações, por exemplo, uma taxa de desconto usada mais comumente é WACC (Weighted Average Capital Cost) ou traduzido para o português CMPC (Custo Médio Ponderado de Capital).

Ou ainda, a depender da situação analisada, o Ke, que representa o custo de capital próprio da empresa, onde considera apenas o custo que seus acionistas estão exigindo para investir nela.

Como calcular e interpretar o VPL?

Para calcular o VPL, basta seguir a fórmula matemática e ter os valores necessários para o cálculo. Você pode recorrer a calculadoras financeiras ou ao próprio excel. Se preferir calcular a mão, basta atentar-se às regras matemáticas para efetuar o cálculo corretamente.

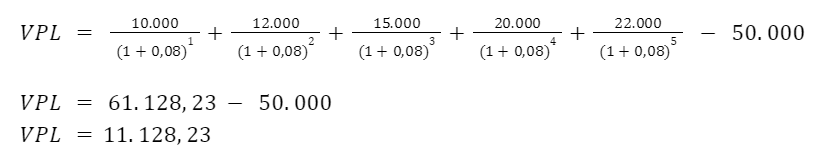

Para exemplificar, vamos supor a seguinte situação:

Você pretende fazer um investimento de R$ 50.000,00 em uma determinada ação e estimou que os fluxos de caixa dos próximos 5 anos da empresa serão:

- Ano 1: R$ 10.000,00

- Ano 2: R$ 12.000,00

- Ano 3: R$ 15.000,00

- Ano 4: R$ 20.000,00

- Ano 5: R$ 22.000,00

Além disso, após estudar o cenário definiu que a taxa de desconto a ser utilizada será de 8%. Para achar o Valor Presente Líquido (VPL) deste investimento, basta substituir na fórmula:

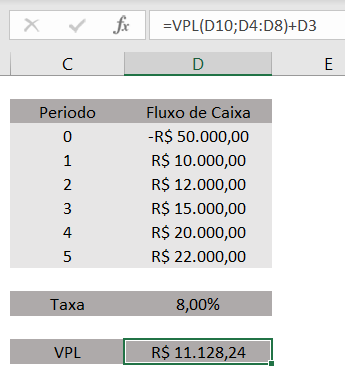

No excel você pode fazer essa conta utilizando a função “=VPL” e lembrando de considerar o valor do investimento inicial:

Perceba que no excel o investimento inicial do período 0 é somado pois seu fluxo de caixa já considera uma saída e está negativo.

Com esse resultado você pode estar se perguntando:”como interpretar esses valores? Como saber se o VPL está bom?”

Basicamente, você deve guardar a seguinte regra de bolso:

- Um VPL positivo significa que o investimento ou projeto (em caso de empresas) tem potencial a agregar valor e gerar caixa e deveria ser aceito, pois trazendo seus valores de perspectiva para o agora, há um ganho em cima do capital investido.

- Um VPL negativo significa que o investimento ou projeto (em caso de empresas) não tem potencial a agregar valor e gerar caixa e não deveria ser aceito, pois trazendo seus valores de perspectiva para o agora, não há um ganho em cima do capital investido.

- Um VPL neutro não indica que haverá ganho nem perda sobre o capital investido. Logo, dado que a ideia é sempre ter algum ganho sobre o investimento, nesta situação, o investidor ou empresa deve ser indiferente ao investimento.

Nesse sentido, quanto maior for o VPL de um investimento, há indicação de maior potencial de ganho sobre o investimento analisado e ele pode ser aceito, indicando um VPL bom. Isto porque, ao subtrairmos o valor do investimento inicial, conseguimos enxergar o valor monetário que este investimento poderá gerar.

Sobretudo, é importante estar atento aos possíveis vieses que esta métrica possui dado suas características. Assim, dizer que um VPL a maior será sempre melhor pode não ser uma verdade.

Abaixo discorremos sobre as principais vantagens e desvantagens ao utilizar o VPL.

Vantagens e desvantagens de usar o VPL

Vantagens

Uma das principais vantagens do uso do VPL está relacionado às variáveis consideradas para sua determinação. Isso porque, implicitamente considera o valor do dinheiro no tepo, uma variável extremamente importante se tratando de investimento e seus horizontes.

Além disso, também consegue captar e analisar todas as expectativas de caixa de um investimento, sendo uma métrica versátil e fácil de interpretação e cálculo. Assim, as características intrínsecas do VPL se tornam ótimas vantagens para determinação do uso da ferramenta no processo de tomada de decisão.

Outro ponto relevante do VPL diz respeito a sua versatilidade de aplicação. Apesar de termos falado bastante do uso da métrica nos investimentos em ações, ela é facilmente aplicável a outros ativos e contextos, como os fundos imobiliários.

Além disso, é muito utilizada na gestão empresarial nas análises empresariais de projetos de investimento. Todas as decisões das organizações que demandam investimentos iniciais, principalmente aqueles significativos e que irão modificar toda uma atmosfera logística precisam ser bem avaliadas.

Assim, esta avaliação está muito atrelada ao potencial de retorno via geração de caixa do novo projeto, sendo cabível o uso do VPL para identificar a viabilidade do projeto dado seu horizonte de custo, tempo e recurso.

Desvantagens

Por outro lado, assim como toda técnica, o VPL possui pontos de desvantagens que impactam na ponderação de seus resultados.

A primeira delas está atrelada a uma de suas variáveis: a taxa de desconto. Por natureza, a taxa de desconto é algo difícil de determinar, até porque, existem várias circunstâncias que delimitam o quão custoso é, em termos de oportunidade, um projeto ou investimento.

Mesmo havendo modelos que tragam uma taxa de custo de oportunidade, como no caso da análise de ações (WACC, Ke, etc), existem fatores subjetivos ao ativo e ao mercado que impedem a métrica de ser um valor exatamente objetivo.

Quando trazemos o cenário para o meio empresarial, por exemplo, esta dificuldade aumenta. Isso porque a implementação de novos projetos pode deter um custo de oportunidade maior do que o observável, principalmente quando envolve a reestruturação de uma atmosfera já existente.

Dado que o VPL é uma técnica que visa trazer o fluxo de caixa futuro a valor presente mediante uma taxa de desconto, a subjetividade implícita na taxa pode trazer resultados enviesados e infiéis à realidade. Sendo, portanto, uma desvantagem do VPL.

De mesmo modo que a taxa de desconto pode enviesar o VPL, a variável Fluxo de Caixa também pode. É a mesma lógica da explicação anterior. Se tratando de projeção, seja ela qual for, há o fator de subjetividade atrelado a ela, sendo possível que estimativas muito otimistas ou pessimistas de Fluxo de Caixa tragam valores equivocados para o VPL.

Por fim, uma outra questão diz respeito ao VPL não ser um valor referencial ou uma taxa, ou seja, é um valor real encontrado em base monetária.

Isso se torna uma desvantagem quando se pretende comparar projetos distintos, por exemplo, pois a interpretação sempre será com base no valor estabelecido da saída de caixa inicial (investimento).

Sendo assim, há uma dificuldade maior na comparação isolada de dois ou mais projetos com características distintas e com valores iniciais de aportes diferentes, pois não será possível dizer se ele é melhor ou pior que o outro apenas observando o VPL.

Sobretudo, esta característica pode ser um fator positivo se a ideia é identificar em valores monetários o potencial de geração de riqueza daquele ativo ou projeto específico. Ou seja, o VPL traz uma perspectiva mais realista do que aquelas métricas que trazem seus resultados em taxas referenciais como por exemplo a Taxa Interna de Retorno (TIR)..

VPL e relacionamento com a inflação do país

Com aumento da inflação, os investimentos atrelados ao IPCA (Índice Nacional de Preços ao Consumidor Amplo) tendem a gerar boas rentabilidades e atrair os investidores, gerando, assim, uma fuga de capital da bolsa de valores.

Em outras palavras, observando a relação risco retorno, os investidores visam que o risco de investir na renda variável não compensa se o retorno atrelado aos ativos considerados livres de risco (renda fixa) geram retornos satisfatórios.

Dessa forma, quando a inflação do país aumenta, há uma tendência a menor quantidade de investimentos em ações de empresas listadas, influenciando diretamente em seu valor e consequentemente seu VPL.

Isso ocorre tanto porque de modo geral as empresas tendem a ter o preço de sua ação diminuído, quanto porque a inflação é um fator que influencia a taxa de desconto a ser considerada na definição do VPL.

Além disso, sob uma visão mais macroeconômica, com o aumento da inflação, há uma redução do poder de compra geral da população. Ou seja, o dinheiro é desvalorizado.

Sendo assim, o caixa da organização é atingido por essa corrosão de valor, principalmente se a empresa não conseguir ter suas ações valorizadas. Nesse sentido, de modo geral, o VPL da empresa tenderá a ser menor em momento que houver alta da inflação.

Esta lógica de influência sobre o VPL funciona para outras variáveis macroeconômicas, políticas, etc. Dado seu relacionamento com alguma das variáveis necessárias para estimar o VPL, poderá haver um enviesamento a menor ou maior do VPL.

Além disso, é possível aumentar o VPL de forma proposital usando o artifício da lógica matemática. Basta lembrarmos que a determinação do VPL obedece uma equação de divisão, ou seja, se, propositalmente se objetiva aumentá-lo ou diminuí-lo, será possível considerar um fluxo de caixa ou taxa de desconto irreal que alcance este resultado.

Esse aumento proposital do VPL pode ser mais comumente atrelado às taxas de desconto, pois, na equação, o Fluxo de Caixa é dividido pela taxa. Assim, dado o poder de escolha sobre a definição da taxa de desconto, é possível colocá-la de forma subavaliada (a menor) e assim obter um VPL maior.

Basta pensar na matemática simples: 10 dividido por 5 é igual a 2, mas 10 dividido por 4 é igual a 2,5. Ou seja, ao dividir o fluxo de caixa por uma taxa de desconto menor do que a “verdadeira” (lembre-se da subjetividade), será possível aumentar o VPL.

Conclusão

O Valor Presente Líquido (VPL) é uma métrica de análise que traz as projeções de fluxo de caixa de um investimento para o momento atual. Assim, o VPL é a soma do valor presente dos fluxos de caixa futuros que investimento tem prospecção de gerar a partir do investimento inicial.

Dado suas características, o VPL traz uma informação objetiva em termos monetários sobre um potencial ganho de capital sobre um investimento inicial. Assim, essa métrica pode ser utilizada para tomar boas decisões de investimento, bem como, auxiliar na gestão empresarial sobre a decisões de projetos.

Por fim, dado a possibilidade de seus vieses pela natureza das variáveis envolvidas no cálculo, é importante ficar atento aos pormenores da métrica para tomar decisões mais assertivas.