Como saber quanto de caixa e aplicações financeiras uma empresa possui? E as contas que são devidas a fornecedores e seus empregados? Essas são algumas das informações que você encontra no Balanço Patrimonial das empresas.

O Balanço Patrimonial é uma demonstração contábil que consta no rol de demonstrativos obrigatórios de divulgação das empresas listadas em bolsa de valores.

Nesse sentido, o Balanço Patrimonial é um ótimo aliado na hora de fazer a avaliação de um ativo, seja observando a composição das contas patrimoniais, ou ainda, usando os dados para a constituição de alguns índices financeiros.

O que é o balanço patrimonial de uma empresa?

O Balanço Patrimonial é um relatório com informações contábeis de uma empresa. Por meio dele é possível ver se a organização está tendo um resultado positivo (lucro) ou negativo (prejuízo) e extrair informações como a administração do capital de giro, a liquidez e a forma de financiamento da companhia, por exemplo.

A demonstração é gerada após o registro de todas as movimentações financeiras de uma organização em um determinado período.

O Balanço completo é feito uma vez por ano, ao fim de cada ano-exercício, entretanto, todas as empresas listadas na Bolsa de Valores precisam preparar e divulgar o balanço patrimonial em periodicidade trimestral, dadas as exigências que estas organizações estão submetidas.

Quais são os 3 principais elementos do balanço patrimonial?

O Balanço Patrimonial é composto por três grupos de contas:

- Ativos

- Passivos

- Patrimônio líquido.

O que são ativos ?

Os ativos representam as aplicações dos recursos que foram investidos pelos sócios e pelos credores. Ou seja, são todos os investimentos feitos pela administração da empresa, necessários à execução de suas atividades no dia a dia.

Quais são os tipos de ativos?

O ativo das empresas, que constam no Balanço Patrimonial, são divididos em:

–Ativos circulantes;

-Ativos não circulantes.

- Ativo circulante: refere-se aos ativos que serão realizados, ou seja, convertidos em caixa no decorrer de 12 meses. Por exemplo: Contas a receber dos clientes nos próximos 12 meses, estoques de mercadorias realizáveis em curto prazo e assim por diante.

- Ativo não circulante: refere-se aos ativos que serão realizados após o período de 12 meses da data do fechamento do balanço patrimonial. Exemplo: Contas a receber após o 12º mês da data do balanço, imobilizados, investimentos e também podendo haver estoques realizáveis no médio e longo prazo.

Em geral, são apresentadas em primeiro lugar as contas que podem ser transformadas em dinheiro mais rapidamente, iniciando pelo próprio caixa e equivalentes de caixa.

O que faz parte do ativo?

Separamos alguns exemplos práticos de ativos que podem ser encontrados em um Balanço Patrimonial:

Caixa e equivalentes de caixa: Representa o que a empresa dispõe de caixa, ou aplicações financeiras que podem ser convertidas em dinheiro rapidamente e que tenham risco quase zero de perder valor;

Contas a receber: Valores a receber de clientes, relativos a vendas a prazo. Essa conta também é conhecida como “clientes” ou “duplicatas a receber”;

Estoques: Estoques de mercadorias para revenda/produzidos pela empresa;

Imobilizado: Referem-se às máquinas, equipamentos, veículos. Nesta conta, os valores registrados estão “líquidos” da depreciação acumulada – que é uma espécie de “desvalorização” do ativo, pelo consumo dos benefícios que ele gera para a companhia;

Investimentos: Participação acionária em controladas e propriedades que a empresa mantém para alcançar maior ganho de capital.

Intangível: Ativos sem substância física, como softwares, patentes, ágio por expectativa de rentabilidade futura (goodwill) na aquisição de empresas etc. Os valores presentes nesta linha estão deduzidos da amortização acumulada.

O que são passivos?

Os passivos representam as obrigações que a empresa tem para com terceiros e também ficam registradas no Balanço Patrimonial, a exemplo de fornecedores, empréstimos e financiamentos, salários e encargos a pagar etc. Essa classificação também pode ser chamada de passivos exigíveis.

Quais são os tipos de passivo?

Os passivos dividem-se em:

- Passivo circulante;

- Passivo não circulante.

As obrigações que a empresa tem com terceiros no período de até 12 meses ficam registradas no passivo circulante, enquanto que as obrigações que vencem após o período de 12 meses ficam registradas no passivo não circulante.

Eles seguem a mesma regra “temporal” dos ativos circulante e ativo não circulante. No ativo, a regra é de liquidez, a capacidade de transformar o recurso econômico em caixa.

No passivo a regra é a exigibilidade, à obrigação de pagar a alguém. Ou seja, no passivo, classificam-se em primeiro lugar as contas cujo pagamento pode ser exigido antes.

Quais são os principais exemplos de passivo?

Fornecedores: Valores a pagar relativos a aquisição de mercadorias e serviços;

Obrigações sociais e trabalhistas: Contas a pagar relativas ao pessoal e encargos trabalhistas;

Empréstimos e financiamentos: Financiamentos obtidos com terceiros, os quais geram as despesas financeiras;

Provisões para riscos fiscais, trabalhistas e cíveis: Processos judiciais os quais a empresa considera que a perda seja provável;

Dividendos a pagar: montante de dividendos que a empresa precisa distribuir aos seus acionistas após aprovação em Assembleia.

O que é o Patrimônio Líquido?

O Patrimônio Líquido, mais conhecido como PL, mostra basicamente qual é a riqueza total de uma organização. Tecnicamente falando, ele representa o valor residual entre os ativos e os passivos. É possível chegar no PL por meio da equação patrimonial básica:

Ativos = Passivos + PL.

Logo, PL = Ativos – Passivos.

O Balanço Patrimonial tem que fechar, ou seja, a diferença entre os bens e direitos e as obrigações sempre será 0, ou seja, o total de ativos será sempre igual ao de passivos mais patrimônio líquido. Se o ativo supera o passivo no período, por exemplo, a diferença é dividida entre os sócios, correspondendo ao Patrimônio Líquido.

É possível que uma empresa tenha patrimônio líquido negativo?

Sim, é possível. Isso acontece quando a empresa está em dificuldades financeiras, não tem gerado lucro o suficiente para manter as suas atividades e precisa recorrer a um nível alto de endividamento e atraso no pagamento das suas contas.

Nesses casos, a companhia tem mais passivos do que ativos e para a equação patrimonial fechar, o PL fica negativo.

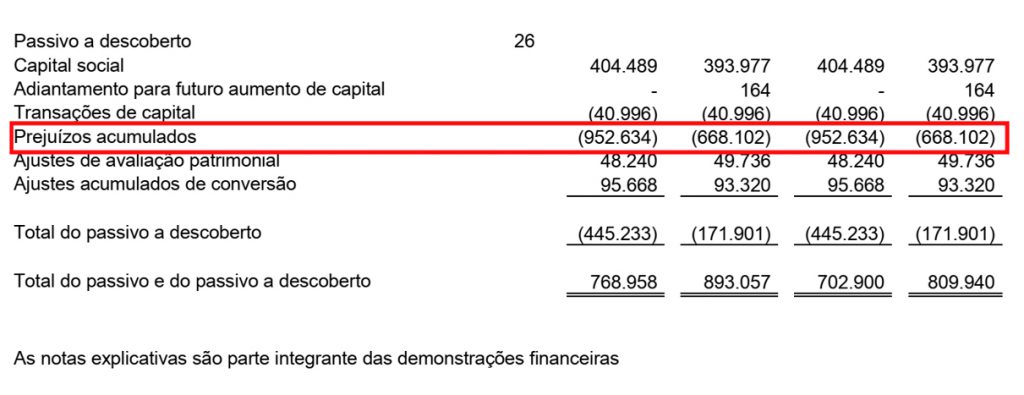

No exemplo abaixo existe apenas um extrato do que seria o patrimônio líquido (PL) da empresa. Nota-se que, nesse caso, o PL é negativo. O nome técnico usado nessas situações é passivo a descoberto.

Essa empresa teve tanto prejuízo acumulado ao longo do tempo que a soma dos seus passivos superou a soma dos seus ativos:

O Balanço Patrimonial é obrigatório para pequenas empresas?

O Balanço Patrimonial deve ser feito por praticamente todas as companhias, mesmo as de micro e pequeno porte. As instituições que optaram pelo regime tributário Simples Nacional, no entanto, não são obrigadas a providenciar essa demonstração financeira.

Micro e pequenas empresas que se encaixam nessa classificação, entretanto, podem optar por apresentar seus balanços patrimoniais como forma de comprovação financeira.

Caso tenha dúvidas, confira com o seu contador qual é a situação que sua companhia se encaixa e quais as suas obrigações.

Como fazer um Balanço Patrimonial?

- Saiba a qual período o Balanço Patrimonial irá se referir (trimestral ou anual)r;

- Indique os valores de ativos da empresa;

- Organize a ordem dos ativos de acordo com a liquidez;

- Estipule os valores de passivos da companhia;

- Organize a ordem dos passivos de acordo com o vencimento;

- Levante qual é o valor total do patrimônio líquido;

- Ordene as categorias: ativos no topo, seguidos pelos passivos e, em seguida, pelo patrimônio líquido.

- Some todos os elementos do documento e monte o seu balanço patrimonial.

Após o término, revise e analise a posição patrimonial da empresa.

Abaixo você confere exemplos práticos do documento que podem ser replicados com os dados do seu negócio.

Exemplo de balanço patrimonial.

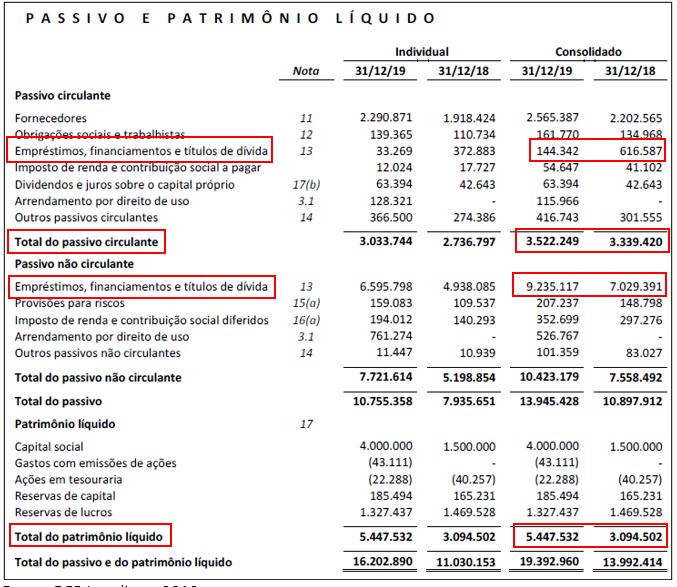

Nas imagens a seguir você confere uma demonstração de verdade na prática. O material abaixo corresponde ao Balanço Patrimonial consolidado da Localiza Hertz (RENT3), detalhando todas as informações necessárias.

Como analisar um Balanço Patrimonial?

Antes de tudo, é necessário compreender a finalidade do Balanço Patrimonial. O balanço é usado para fornecer informações sobre a posição financeira da empresa, incluindo seus ativos, passivos e patrimônio líquido. Ele ajuda investidores, credores e outras partes interessadas a entender a posição patrimonial da empresa.

Isso pode ajudar você a ter uma visão clara de como está estruturada a posição patrimonial da organização e entender pontos importantes como os valores em caixa, quanto de recurso a empresa possui a título de recebimento (contas a receber), bem como verificar o montante de empréstimos e dívidas em geral.

Sobretudo, é importante salientar que o Balanço Patrimonial é uma foto do momento em que foi realizada. Ou seja, é uma demonstração estática, que remonta a posição patrimonial da organização no momento em que a demonstração foi realizada e seus valores estão registrados estão em base histórica (valores de transações no momento de sua efetivação, não havendo atualizações monetárias).

Alguns passos podem ser realizados para analisar o balanço patrimonial:

Comece revisando a seção de ativos, que lista os recursos que a empresa possui e que possuem valor monetário. Analisar os ativos pode dar uma ideia da liquidez e flexibilidade financeira da empresa.

Examine os passivos, que abrange as obrigações que a empresa deve a terceiros. A revisão do passivo pode dar uma ideia do peso da dívida da empresa e sua capacidade de pagar suas contas.

Revise o Patrimônio Líquido, que representa a participação residual nos ativos da empresa depois que os passivos são subtraídos. Analisar a equidade pode te dar uma ideia da estrutura de propriedade da empresa e sua capacidade de gerar lucros.

Compare o balanço com períodos anteriores conjuntamente com seu setor, como o ano ou trimestre anterior, para identificar tendências e mudanças na posição financeira da empresa. Analisar o setor em que se insere está diretamente relacionado com a identificação de normalidade ou não dos valores de alavancagem, contas a receber e etc. Se a organização possui valores muito distintos daqueles praticados pelo setor pode indicar outras questões a serem observada no contexto empresarial que não estão expressas no balanço patrimonial

Use índices para analisar o balanço patrimonial. Há uma série de indicadores que podem ser usados para analisar o balanço patrimonial, como o índice de dívida sobre patrimônio líquido, índice de liquidez seca, liquidez geral e outros. Eles podem fornecer informações sobre a saúde e o desempenho financeiro da empresa.

Principais indicadores de um Balanço Patrimonial

É possível avaliar a saúde financeira de uma empresa através do Balanço Patrimonial. Uma das principais maneiras de fazer essa análise é por meio de cálculo de indicadores e interpretação dos dados que podem ser encontrados no documento.

Por meio do BP é possível descobrir se a empresa tem um patrimônio líquido positivo, se está muito endividada com seus colaboradores e fornecedores e se possui ativos de curto prazo suficientes para cobrir suas obrigações e eventuais adversidades.

As análises referentes à liquidez, sustentabilidade financeira, além do acompanhamento de lucratividade e endividamento de uma instituição são as mais comuns.

Elas são feitas à partir da gestão de alguns indicadores:

- Indicadores de liquidez:

Provam se a empresa é capaz de honrar as suas dívidas de curto prazo usando seus recursos, sem precisar vender imóveis ou ativos que demorem mais tempo.

A liquidez imediata é calculada dividindo o montante disponível (caixa e recebíveis) pelo passivo circulante. A liquidez geral, por sua vez, é calculada dividindo ativo pelo passivo e a liquidez seca configura a subtração de ativos circulantes pelo estoque, o resultado é dividido por passivos circulantes.

- Indicadores de dívidas:

Mostram o nível de endividamento da companhia com sócios, acionistas, fornecedores, parceiros, municípios, etc. A maneira mais simples de calcular o tamanho da dívida em relação ao patrimônio é dividindo a dívida líquida pelo patrimônio líquido.

- Indicadores de rentabilidade:

Para calcular a rotatividade de ativos para saber se a empresa está usando seus ativos de forma eficaz para gerar renda, divide-se a receita líquida pelo total de ativos. O Retorno sobre Patrimônio Líquido (ROE), por sua vez, é calculado pela divisão do lucro líquido pelo patrimônio líquido de uma empresa.

Outras Demonstrações Financeiras

Além do Balanço Patrimonial, existem várias demonstrações financeiras que são comumente usadas pelas empresas para demonstrar seu desempenho e posição financeira.

Demonstração de resultados (DRE): mostra as receitas, despesas e lucro líquido (lucro ou prejuízo) de uma empresa durante um período específico, como um mês, trimestre ou ano. O documento normalmente é usado para avaliar o desempenho financeiro da instituição e determinar sua lucratividade.

Demonstração do fluxo de caixa (DFC): apresenta as entradas e saídas de caixa de uma companhia durante um período específico. É usado para entender a origem da geração de caixa e destino de eventuais consumos de caixa.

Demonstração das mutações do patrimônio líquido (DMPL): revela as mudanças no patrimônio líquido de um negócio durante um período de tempo específico. Inclui informações sobre contribuições de capital, dividendos pagos e mudanças nos lucros retidos.

Demonstração do resultado abrangente (DRA): mostra a alteração no patrimônio líquido de uma sociedade durante um determinado período, ou seja, são ganhos e perdas que não transitam na DRE. Esta demonstração fornece uma visão mais completa do desempenho financeiro da empresa.

É importante observar que diferentes demonstrações financeiras podem ser mais relevantes para diferentes companhias, dependendo de seu tamanho, setor e necessidades financeiras. Também é importante revisar as demonstrações financeiras em conjunto, pois fornecem informações complementares sobre o desempenho e a posição financeira da empresa.