O ouro, há milênios símbolo de riqueza, poder e confiança, voltou ao centro das atenções dos mercados financeiros globais. Em 2024, o metal precioso superou a marca de US$ 2.400 por onça, renovando seu recorde nominal. Esse movimento, no entanto, vem após mais de uma década de desempenho medíocre, em que o ouro mal acompanhou a inflação, perdeu espaço para ações e ativos digitais e foi amplamente ignorado por investidores institucionais.

Para entender por que o ouro voltou a brilhar — e o que isso significa para o futuro da economia global — é preciso revisitar sua trajetória histórica, seus ciclos de valorização e o papel que ele continua a desempenhar em tempos de transição geopolítica e monetária.

Das civilizações antigas a Bretton Woods: O ouro como padrão de valor

A história monetária mundial é inseparável do ouro. Egípcios, romanos, otomanos e britânicos usaram o metal como base de seus sistemas econômicos. No século XIX, o padrão-ouro clássico permitia a conversibilidade das moedas nacionais em ouro a uma taxa fixa. O economista Barry Eichengreen mostra como esse sistema forçava disciplina fiscal, mas limitava políticas anticíclicas.

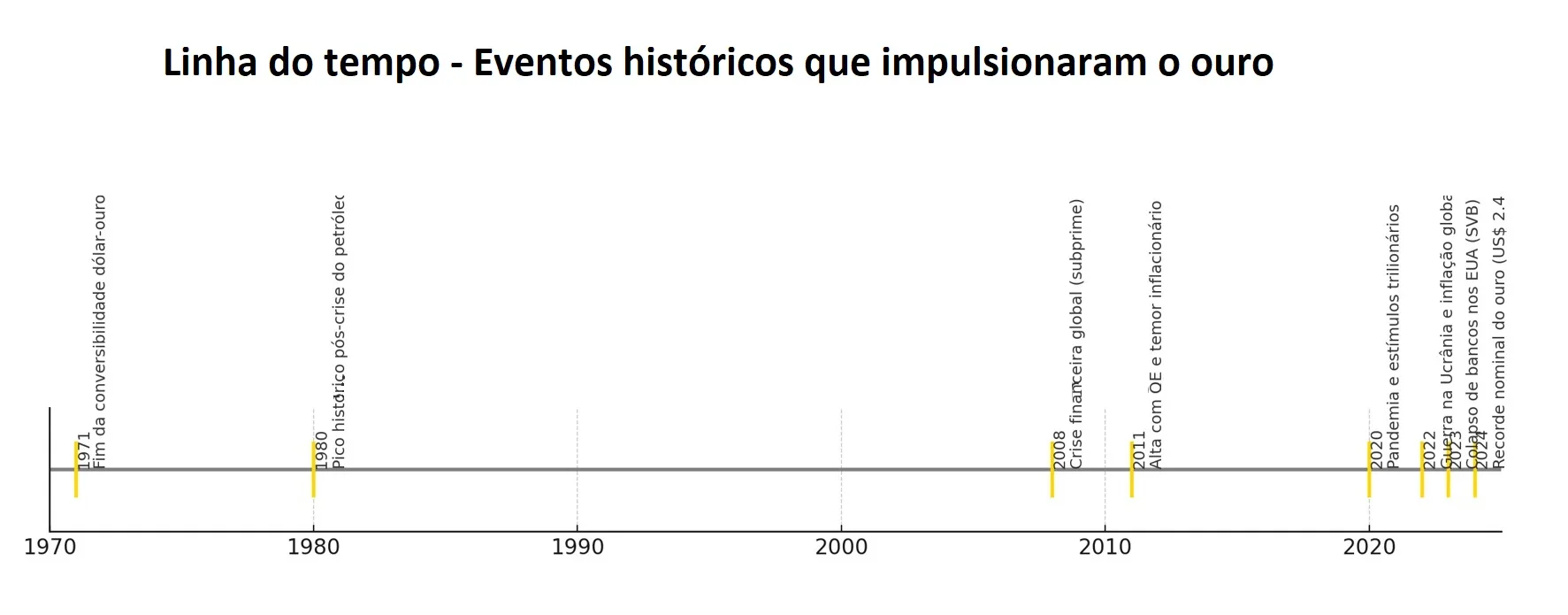

Após a Segunda Guerra Mundial, o Acordo de Bretton Woods (1944) fixou o dólar a US$ 35 por onça de ouro, durando até 1971, quando Nixon decretou seu fim. O economista Robert Triffin já alertava para o paradoxo: emitir dólares suficientes para o mundo corroía a confiança na própria moeda.

A Era Moderna: de refúgio psicológico a ativo negligenciado

Com o fim de Bretton Woods, o ouro passou a ser um refúgio financeiro. Na década de 1970, saltou de US$ 35 para mais de US$ 800 por onça. Mas, após o pico de 2011, entrou em uma década de estagnação, oscilando entre US$ 1.100 e US$ 1.400, sem superar a inflação.

Kenneth Rogoff observou que o ouro perdeu força como proteção em tempos de juros baixos e confiança institucional. Ajustado pela inflação, o ouro ainda não superou seu pico real de 1980.

O reaparecimento pós-2020: o que está por trás da nova alta?

Com a pandemia, pacotes trilionários de gastos públicos reacenderam o medo inflacionário. A guerra na Ucrânia, a rivalidade EUA-China e a instabilidade bancária reacenderam o apelo por ativos reais.

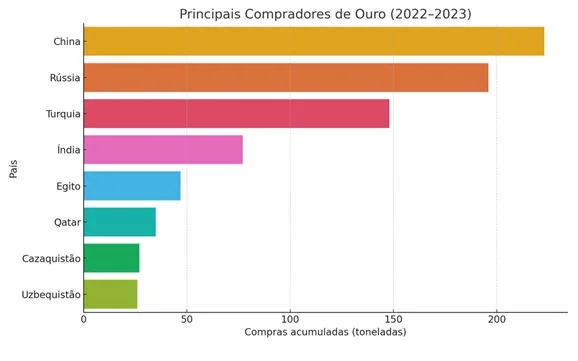

Em 2022 e 2023, bancos centrais compraram ouro em ritmo recorde. O ouro voltou a se valorizar como resposta à perda de confiança no dólar e no sistema bancário tradicional.

Ouro Hoje: Apenas Especulação ou Mudança Estrutural?

Ray Dalio sugere que o ouro tende a se valorizar quando impérios entram em declínio. James Rickards defende seu uso futuro como âncora de moedas digitais soberanas. Esses autores apontam para uma transformação potencial na ordem monetária internacional, com o ouro como protagonista novamente.

Três cenários futuros para o ouro

- Continuidade da Alta: ouro pode alcançar US$ 3.000/oz se crises persistirem.

2. Correção Técnica: estabilidade monetária pode devolver o ouro à faixa de US$ 1.800 a US$ 2.000.

3. Novo Papel Monetário: o ouro pode ancorar moedas digitais estatais como parte de uma nova arquitetura financeira.

Conclusão: ouro como termômetro da desordem

Como disse Niall Ferguson, ‘o ouro é simultaneamente superstição, símbolo e seguro’. Após anos de descaso, o ouro ressurge como termômetro da instabilidade econômica e talvez, em breve, como pilar de uma nova ordem monetária global.

Não deixem de me seguir no Instagram @brunocorano e fiquem à vontade para nos acionar por meio do e-mail: contato@coranocapital.com

*Bruno Corano é empresário, investidor, economista formado pela UPENN – Universidade da Pennsylvania, sócio controlador da Corano Capital NYC, maior gestora privada brasileira nos EUA.