Muitos de vocês já ouviram falar em Fluxo de Caixa Operacional e do indicador EBITDA —Earnings Before Interest, Taxes, Depreciation and Amortization, também chamado em português de LAJIDA — Lucro Antes dos Juros, Impostos, Depreciação e Amortização.

Agora, você sabe por que é comum usar o EBITDA como parâmetro para “geração de fluxo de caixa operacional” da empresa?

Como o próprio nome já diz, nada mais do que um lucro antes de várias coisas (juros, impostos, depreciação e amortização). Mas por que interessa um lucro antes de tudo isso? É este o assunto que iremos tratar no artigo abaixo. Elencamos o conteúdo em partes para facilitar a compreensão. Você irá encontrar:

- O lucro antes dos juros, impostos, depreciação e amortização

- Fluxo de Caixa Operacional

- Estudo de caso: Ambev (ABEV3), Suzano (SUZB3), Vale (VALE3) e Petrobras (PETR4)

Boa leitura!

O lucro antes dos juros, impostos, depreciação e amortização

Como levantamos na introdução do artigo – por que interessa um lucro antes dos juros, impostos, depreciação e amortização?

Teoricamente, esse seria o “fluxo de caixa” gerado pela empresa, uma espécie de “lucro bruto” do qual se deduz a remuneração do capital de terceiros (juros), a parte do governo (impostos) e os valores de reposição dos ativos, devido ao seu desgaste (depreciação) ou à redução de direito de uso (amortização).Mas será que isso é mesmo geração de fluxo de caixa? Em contabilidade nós temos dois “regimes” que são utilizados para preparação das demonstrações financeiras, que é o REGIME DE COMPETÊNCIA e o REGIME DE CAIXA.

Regime de Competência

Pelo Regime de Competência a contabilidade registra tudo o que acontece na empresa, independentemente de ter sido recebido ou pago (inclusive compras e vendas a prazo). Ele rege demonstrações como:

- Balanço Patrimonial (BP);

- Demonstração de Resultado (DR);

- Demonstração das Mutações do Patrimônio Líquido (DMPL); e

- Demonstração do Valor Adicionado (DVA).

Regime de Caixa

Já o Regime de Caixa é utilizado para identificar os eventos que de fato afetaram o caixa da empresa. Nesse regime só conta o que afeta o caixa naquele momento. Ele rege a Demonstração dos Fluxos de Caixa (DFC).Ora, então temos uma Demonstração dos FLUXOS DE CAIXA!!! Eureca!

Fluxo de Caixa Operacional

Nessa demonstração já temos o Fluxo de Caixa Operacional (FCO), ou o Caixa Gerado nas Operações da empresa (caixa de fato, não um aproximado ou fictício). Por essa razão é que contador não dá muita bola para o EBITDA que, no máximo, é um “potencial de geração de fluxo de caixa futuro”, uma vez que parte das vendas a prazo podem não se transformar em caixa (FCO).

Tenha extremo cuidado com o “EBITDA ajustado pós-alguma coisa”. O malabarismo pode ser tão grande que você pode se perder no meio daqueles números.

Em regra, as operações registradas na contabilidade em Regime de Competência tendem a virar caixa em algum momento no futuro.

Os princípios e regras contábeis prezam que só é reconhecido como ativo no Balanço aqui quem tem expectativa de benefício econômico futuro. Por isso, é natural esperar que o EBITDA encontre o FCO – Fluxo de Caixa Operacional ao longo do tempo.

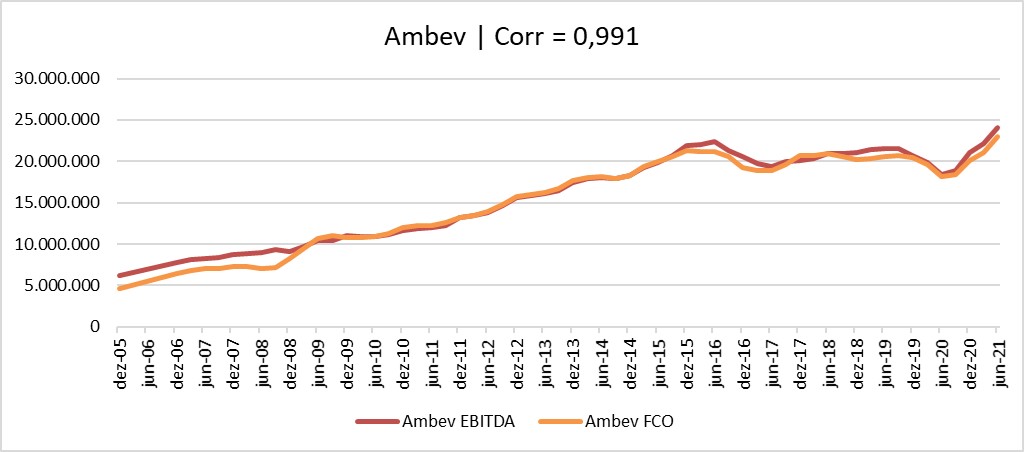

EBITDA e Fluxo de Caixa Operacional da Ambev

Mas essa nem sempre é uma regra, dado que algumas empresas têm negócios mais voláteis e maior distanciamento entre a competência e o caixa entre os períodos. Vejamos alguns casos.

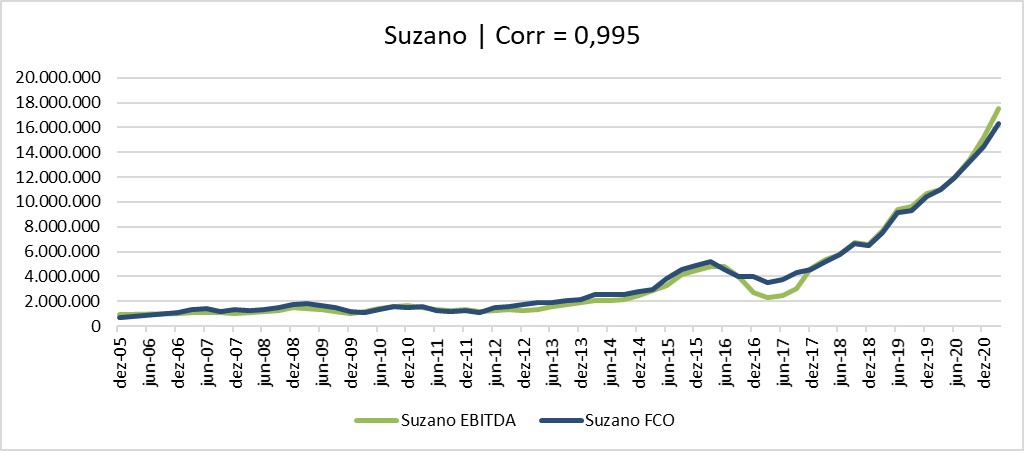

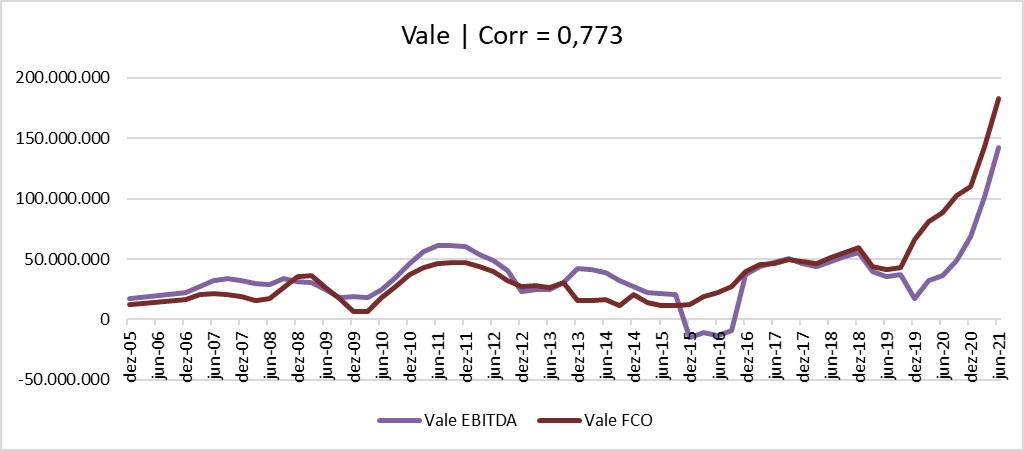

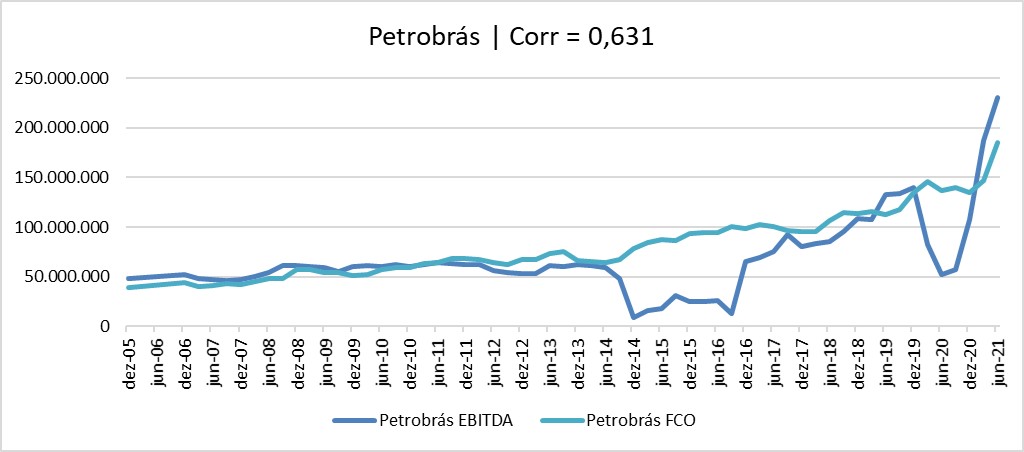

Trouxe os exemplos de Ambev ($ABEV3), Suzano ($SUZB3), Vale ($VALE3) e Petrobrás ($PETR4). Uso dados trimestrais consolidados entre dez/2005 e jun/2021 (referentes aos últimos 12 meses).

EBITDA e Fluxo de Caixa Operacional da Suzano

Note nos dois primeiros casos (Ambev e Suzano) que o EBITDA e o FCO têm comportamento bem próximo, com altas correlações. A correção é de 0,991 para Ambev ($ABEV3) e de 0,995 para Suzano ($SUZB3).Para melhor entendimento, se a correlação fosse exatamente 1,000 (100%, valor máximo), poderíamos dizer que o EBITDA seria exatamente igual ao FCO – Fluxo de Caixa Operacional ao longo do tempo.

Para a Vale ($VALE3) a correlação já é menor (0,773), indicando que essas duas medidas não caminham exatamente do mesmo jeito. Note que o EBITDA varia mais do que o Fluxo de Caixa Operacional, dificultando a previsão do FCO com base no EBITDA ao longo do tempo.

EBITDA e Fluxo de Caixa Operacional da Vale

Por fim, deixo o exemplo da Petrobrás ($PETR4). A correlação aqui é de 0,631, isto é, cerca de 63,1% de equivalência ao longo dos trimestres. Essa diferença é explicada pela maior volatilidade do EBITDA da Petrobrás (veja a linha azul escuro).

EBITDA e Fluxo de Caixa Operacional da Petrobras

Isto sugere que a previsão de fluxo de caixa futuro é mais assertiva com o FCO do que com o EBITDA, até mesmo porque o FCO – Fluxo de Caixa Operacional é mais difícil de ser manipulado.

No Brasil nós temos pesquisa que demonstra que as diferenças entre EBITDA e FCO podem ser grandes e variam de setor para setor.

Meu intuito aqui não é dizer que você não deve utilizar o EBITDA, mas sim que deve ser cético e fazê-lo com prudência. Eu olho para o EBITDA por ser uma medida comum no mercado, mas prefiro fazer minhas análises dando mais peso ao FCO – Fluxo de Caixa Operacional (em conjunto com outras medidas).

E você, utiliza EBITDA com que frequência?

Faz ajustes? Confia nele? Conta aí!